На сегодняшний день, лучший способ улучшения жилищных условий - взять ипотеку.

Ипотека - это вид кредита на покупку недвижимости, который выдается на длительный срок. Иногда он достигает даже 20 лет. Еще ипотеку оформляют на приобретения, например, автомобиля. В любом случае, сумма кредита будет немаленькой, поэтому для заключения договора об ипотеке нужно много документов и разрешений. Одна из важнейших бумаг - это закладная на имущество.

Закладная - это официальный документ, который подтверждает разрешения заемщика о залоге земли, дома, квартиры, автомобиля, коммерческой недвижимости и т.п. Такой документ заверяется юридически банком или нотариусом. Обычно закладная составляется в двух экземплярах: одна отдается кредитору, а другая в руки заемщика. В случае непогашения сумы долга ипотеки, у заемщика официально изымают заложенный им товар.

Чтоб правильно оформить закладную, нужно учесть и знать все условия составления подобного документа. Они подтверждаются даже на законодательном уровне. Когда составляется закладная нужно указать:

- «Закладная по ипотеке» - эта фраза должна стоять в заглавие документа. Это устранит путаницу и неразбериху в документах.

- Фамилия, имя, отчество заемщика. Если вы являетесь предпринимателем, то следует указать полное название вашей фирмы. Также указывается информация о месте жительства физлица и адрес фирмы/компании юридического.

- Реквизиты банка, а также полное наименование кредитора.

- Укажите номер договора ипотеки.

- В закладной укажите сумму долга. Если ваш залог стоит больше взятого кредита, то банк обязан вернуть вам разницу .

- Особое внимание уделяется выплате ипотеки. В этот пункт входит размер долга, строки его погашения, система оплаты, сумма ежемесячного взноса и т.д. При нарушении этих пунктов и правил заемщиком, кредиторы могут немедленно изъять залог. Что-либо изменить будет невозможно даже через суд.

- Детальная характеристика и описание заложенного имущества. Вы должны максимально точно описать квартиру, которая стала предметом залога, чтоб можно было без проблем её идентифицировать.

- Внизу документа обе стороны ставят подписи и все необходимые печати.

Это ключевые пункты составления закладной. Некоторые банки или физические лица могут потребовать дополнить контракт некоторыми пунктами. Это также разрешено. Например, банк указывает сумму штрафа, если заемщик не оплатит месячный взнос.

Закладная на квартиру по ипотеке

Часто, чтобы получить новую квартиру, нужно для начала заложить старую. Когда банком составляется закладная на квартиру по ипотеке, то сотрудники обязательно проверят наличие жилья и все ли в порядке с документацией. Так что врать в анкете о том, что вы имеете недвижимость нецелесообразно. В случае отсутствия наличия ценного имущества, банк откажет в оформлении ипотеки.

Закладная - это самый надежный вариант для оформления кредита на покупку жилья как со стороны банка, так и со стороны заемщика. Даже если вы имеете слишком низкий доход или вообще не работаете, то банк позволит вам оформить ипотеку, если на руках будет закладная.

В зависимости от вида ипотеки, закладные бывают:

- дом вместе и прилежащий к нему земельный участком;

- квартира;

- недвижимость коммерческого характера;

- земля в аренде;

- земельный участок.

Проще всего оформляется закладная на квартиру. Но есть некое условие: цена закладной должна хоть немного превышать стоимость будущего кредита. Именно по этой причине, при оформлении кредита банк просит сделать максимальный первый взнос.

Кроме этого, некоторые банковские организации определяют ряд причин, по которым залог могут не принять. Это может быть имущество в другом городе, отдаленный участок земли и т.д. Перед тем, как заключать какие-либо контракты с финансовым учреждением, нужно уточнить все детали.

Что делать при потере закладной?

Когда кредитная история подойдет к финалу, то нужно снять обременения по ипотеке . Банк должен в обязательном порядке вернуть заемщику его закладную. Этот экземпляр документа у вас будут требовать с письмом из банка, которое подается в регистрационный отдел. В большинстве случаев банк затягивает возвращение заемщику его закладной. Если ваше отделения банка не вернуло вовремя эту бумагу, то стоит писать жалобу в центральный офис . После жалобы, закладная возвращается немедленно.

Иногда банк действительно теряет этот документ. В таком случае у вас есть 2 выхода из положения:

- Снять обременения закладной с помощью судебной инстанции.

- Взять собственный экземпляр и сделать его дубликат.

Правила составления дубликата

Дубликат оформляется банком, который выдал кредит. Перед тем как подписать очередную копию, стоит проверить все данные. Лучше всего сверить его со своим оригиналом закладной, который должен быть у вас на руках, или с его копии.

На новой закладной ставится печать или отметка «Дубликат». Нельзя забывать или игнорировать этот пункт.

Если оригинала закладной или заверенной копии нет, тогда установить идентичность документа будет нереально. Особенно если прошло уже немало лет после её составления.

Иногда кредиторы специально уничтожают оригиналы закладных. Таким образом, они затягивают процесс снятия обременения с клиента. Сотрудники финансовой организации могут изъять с вас штраф или заставить оплатить расходы по составлению дубликата закладной. Такая модель поведения неприемлема для банка и карается законом. Обязательно пожалуйтесь на подобные действия в центральный офис финансового учреждения, или решайте такой спор через суд.

Запомните, выдача дубликата банком - бесплатная процедура. Чтобы себя обезопасить, лучше этот пункт прописать при заключении договора об ипотеке и в самой закладной. Не забывайте делать заверенные ксерокопии подобных документов для своего же блага.

Составление дубликата закладной регулируется законодательной базой России, не забывайте обращаться к закону.

Если у вас остались какие-либо вопросы по данной теме, то наш юрист онлайн готов бесплатно вас проконсультировать прямо на сайте.

Закладная по ипотеке представляет собой именную ценную бумагу, подтверждающую залоговые права кредитора. В случае нарушения финансовых обязательств или банкротства физического лица банк вправе реализовать залоговый объект с целью погашения долга, процентов и начисленных пени клиента. Оформление закладной в Сбербанке - обязательный процесс при получении жилищного кредита.

Описание документа

Основные требования к документу изложены в ФЗ «Об ипотеке». Ценная бумага применяется для обеспечения займа на покупку объекта недвижимости. Это гарантия своевременного возврата денежных средств и процентов. Она оформляется как для новостроек, так и для вторичного жилья.

В соответствии с ГК РФ ценная бумага выполняет следующие функции:

- Предоставляет право заемщику проживать в ипотечном жилье, но запрещает распоряжение до погашения кредита (нельзя продать, подарить или обменять).

- Подтверждает права держателя ипотеки на собственность после погашения финансовых обязательств перед кредитором.

- Защищает права клиента при реализации закладной третьим лицам. Новый бенефициар не может менять условия по ипотеке.

Документ приобретает юридическую силу лишь после регистрации в Росреестре. Подписание обеими сторонами сделки недостаточно.

Важно! В закладную можно вносить изменения. Стороны сделки должны уведомить Росреестр в течение 1 рабочего дня с момента корректировки документа. За эту операцию не взимается пошлина.

Образец закладной

Основные реквизиты

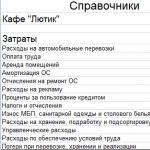

В действующем законодательстве нет строгих требований к цвету документа и очередности пунктов. Классический вариант включает в себя следующие реквизиты:

- информация о кредиторе (наименование, реквизиты, адрес, контактный телефон, номер лицензии);

- сведения о заемщике (ФИО, адрес регистрации и проживания, паспортные данные, мобильный телефон, адрес электронной почты);

- сведения о залоге (описание, оценочная стоимость, регистрационные документы и другое);

- условия по жилищному кредиту (сумма, срок, порядок возврата, процентная ставка);

- дата подписания;

- подписи сторон.

В соответствии с 328-ФЗ с 1 января 2018 году Сбербанк и другие участники рынка кредитования должны оформлять электронные закладные. Заявка на документ заполняется дистанционно на портале Росреестра. Он подписывается квалифицированными ЭЦП кредитора и должника. Нововведение призвано сократить сроки регистрации сделки.

Документы для оформления

Для оформления закладной в Сбербанке потребуются следующие документы:

- паспорт заемщика;

- кадастровый паспорт приобретаемого объекта недвижимости;

- отчет об оценке (оформляется в аккредитованной компании);

- свидетельство о регистрации брака;

- нотариальное согласие супруга (и) на совершение сделки;

- выписка из Росреестра.

На официальном сайте кредитора представлена информация, какие документы нужны для оформления Закладной. Конкретные сроки подготовки документа на законодательном уровне не установлены. Сбербанк руководствуется внутренними регламентами. В среднем на проверку пакета документов и подготовку ценной бумаги уходит 1 рабочий день.

Полезно знать!

Способы получения

Погашение закладной в Сбербанке осуществляется только после исполнения финансовых обязательств. До этого момента документ хранится в банке. После уплаты основного долга и процентов оформляется его возврат залогодателю. Сроки выдачи закладной составляют до 30 дней с момента получения заявления. В этот временной период Сбербанк практически всегда укладывается. При нарушении этого срока клиент вправе обратиться в суд.

Важно! При выдаче закладной на документе проставляется печать банка и подпись уполномоченного сотрудника. Это необходимо для аннулирования записи о наличии кредита в Росреестре. Снять обременение можно через Росреестр или МФЦ. За погашение регистрационной записи госпошлина не взимается.

Вопросов, где забрать закладную в Сбербанке, не должно возникнуть. Клиенту достаточно подойти в отдел, занимающийся оформлением и сопровождением ипотечных кредитов, и подать соответствующее заявление. Менеджер по ипотечному кредитованию проверит факт погашения долга и направит заявку на предоставление документа.

Утеря документа по вине клиента не возможна, так как он хранится у кредитора. Если потерял закладную банк Сбербанк, то можно получить дубликат в Росреестре. На практике такие ситуации являются редкостью, так как Сбербанк дорожит своей деловой репутацией.

Операции с закладной, совершаемые банком

После регистрации закладной кредитор приобретает следующие законные права:

- Совершить переуступку прав. В этом случае документ продается другому банку. Новый владелец должен уведомить заемщика в течение 10 дней с момента заключения договора. Условия по ипотеке остаются прежними, меняется лишь номер расчетного счета для взноса регулярных платежей.

- Обменять закладную. Эта сделка предусматривает получение ценной бумаги другого банка с доплатой разницы одной из сторон.

- Частично реализовать. На определенный период времени право на получение ежемесячных платежей приобретает другой банк. Клиент не оповещается, так как реквизиты ссудного счета не меняются.

Закладные могут использоваться для пополнения оборотного капитала. Сбербанк может выпустить ИЦБ (ценные бумаги с ипотечным покрытием), являющиеся доходным инвестиционным инструментом. В случае дефолта эмитента компенсации по облигациям предоставляются АИЖК.

Полезно знать!

При рефинансировании кредита в стороннем банке документ передается на хранение новому кредитору. Также на нем проставляется соответствующая отметка и осуществляется внесение изменений через Росреестр.

Перед клиентами сейчас не стоит вопрос, как получить закладную в Сбербанке, так как кредитование переводится в цифровой формат. Регистрация и снятие обременения осуществляется в режиме онлайн, что существенно сокращает сроки сделки. Весь период действия ипотеки кредитор должен соблюдать банковскую тайну и не распространять личные данные заемщика. До полного погашения долга залогодержатель может совершать операции с закладной, но они не должны изменять условия кредитования клиента.

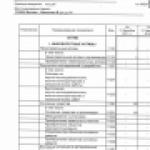

Закладная на квартиру является документом, удостоверяющим права на предъявление требований возврата долга и взыскание залоговой недвижимости. Образец представлен на сайте Сбербанка для самостоятельного заполнения клиентом при оформлении жилищной ипотеки:

- Название документа «Закладная».

- Информация о залогодержателе.

- Данные о залогодателе (заемщике или 3-х лиц).

- Сведения о кредитном учреждении – залогодержателе.

- О договоре займа.

- О размере выдаваемой ссуды, процентных ставок, порядке их расчета.

- О графике погашения долговых обязательств.

- О недвижимом объекте - предмете залога.

- О стоимости квартиры.

- О правах залогодателя, полученных на основе госрегистрации.

- Об обеспечении.

- Подпись клиента (созаемщиков и поручителей), банка.

- О регистрации ипотечного займа.

- Дата предоставления закладной.

Правовые нормы

Составление закладной осуществляется с учетом ряда характеристик:

- Оформление проводится на физлицо (именной документ).

- Обеспечением служит покупаемое жилье.

- В документе прописываются все правила ипотечной сделки, связанные с взаимоотношениями банка и клиента.

- Срок действия соответствует датам кредитных договоров.

Документ оформляют в день сделки купли-продажи жилья и ипотечного договора, подкрепляют к остальной документации, отправляемой в органы госрегистрации прав на недвижимость. Все листы должны быть пронумерованы и сшиты.

По мере завершения регистрации прав на квартиру, представитель органов государственной регистрации указывает на закладной данные о правах (собственности и ипотечного займа), ставит подпись и печать, возвращает документ Сбербанку и проставляет дату передачи залогодержателю. Зарегистрированная закладная имеет индивидуальный номер, он будет указан в уведомлениях об оплате.

Важно знать! При обнаружении ошибки в процессе заполнения данных, требуется ее фактическое исправление в явной форме и заверение.

Оформление документа

Закладная служит для детального отображения основных вопросов правоотношений банка и клиента, описания залогового объекта.

Подраздел 1: о залогодателе

Информация представляется в следующем виде:

- Ф.И.О. указывается с заглавной буквы в соответствующих графах, аналогично записи в паспорте.

- День, месяц и год рождения указывается в цифрах: 2-значных и 4-значных.

- Наименование документа прописывается с заглавной буквы, а его номер - цифрами.

- Место регистрации вносится в графы, подписанные городом, районом, областью, улицами или проспектами, номерами домов или квартир. Допускается заполнение документа вручную и в электронном виде.

Подраздел 2: о должнике

Информация вносится по аналогии с предыдущим разделом, учитывая специфические моменты:

- Если заемщик и залогодатель является одним и тем же лицом, вносится повторная информация.

- В случае нескольких заемщиков, на каждого требуется заполнить отдельную форму.

- Заемщиками не могут быть несовершеннолетние лица.

Вся указываемая информация должна дублироваться в ипотечной сделке.

Подраздел 3: о первом залогодержателе

Обычно первым залогодержателем выступает юрлицо. При отображении информации о нем, требуется заполнить ряд пунктов:

- Название организации.

- Лицензия (номер и дата присвоения, название уполномоченного органа).

- Адрес местонахождения компании (город, улица, дом).

- корсчет, БИК и ИНН.

Подраздел 4: обеспечение

Рассматривается сама жилищная ссуда и ее базовые детали. Важно указание суммы кредита, срока и процентных начислений, при соблюдении ряда требований:

- Основанием для платежных обязательств выступает ипотечная сделка (важно указание номера, даты и места заключения договора).

- Сумма и проценты проставляются в цифровом и прописном формате.

- Сроки займа указываются в месяцах.

- Размер регулярных платежей соответствует сумме за месяц.

В виде цели для привлечения ссуды указывается приобретение квартиры.

Подраздел 5: предмет ипотечного займа

Список данных о недвижимом объекте включает:

- Адрес, жилплощадь, количество комнат.

- Материал, используемый для возведения дома и этаж.

- Отсутствие обременений.

Подраздел 6: данные о правах залогодателя

Для заполнения раздела необходимо владеть следующей информацией:

- О правах собственности на жилой объект.

- Упоминание органа, регистрирующего квартиру на клиента Сбербанка.

- Номер и дату регистрации, фамилии регистраторов.

Информация заверяется печатью госрегистрации.

Подраздел 7: данные о госрегистрации

По аналогии с предыдущим разделом, прописывается орган госрегистрации, номер и дата заверения. Внизу проставляется фамилия заемщика и залогодателя, роспись, печать госслужбы.

Подраздел 8: дата оформления

В блоке требуется проставить дату, когда имущество передавалось первому держателю. Дополнительно вносится ФИО регистрирующего органа и его подпись, проставляется печать.

В заполненном документе все листы подлежат нумерации справа в верхнем углу. Затем они прошиваются, регистратор ставит подпись и печать.

Особенности регистрации

При регистрации в госорганах требуется полное соответствие документации требованиям, предусмотренным законом об ипотечном кредитовании. В обратном случае госслужащие откажут в регистрации. Этим процессом занимается банк:

- Оформляет сделку с клиентом.

- Подтверждает закладную (по закону ее составлением должен заниматься клиент, но на практике работники СБ РФ стремятся помочь заемщикам с оформлением документов).

- Отправляет в ФРС (через почту).

- Получает зарегистрированный оригинал.

Хранение документа

На протяжении всего срока расчета по кредитным обязательствам закладная хранится в Сбербанке или передается третьим лицам (при возникновении определенных обстоятельств).

Возврат закладной

Оригинал возвращают клиенту на следующих основаниях:

- При полном расчете по долговым обязательствам в предусмотренные договором сроки.

- При досрочном платеже.

При погашении займа, кредитная организация проставляет отметку, подтверждающую расчет по обязательствам, отдает клиенту документацию (со справкой о полном погашении и закладной) для государственной регистрации и аннулирования обеспечения в виде ипотечного договора и закладной. Сроки, отведенные банку для предоставления клиенту оригинала закладной - 2 недели.

Вместе с закладной банк передает клиенту другие бумаги, требуемые для снятия обременения с кредитуемого объекта:

- Письмо от Сбербанка в органы госрегистрации. Оно подтверждает полный расчет по займу с кредитной организацией.

- Доверенность от финансового учреждения на подачу документации в госорганы.

- Письменное подтверждение факта приема-передачи документа.

Дополнительные бумаги, требуемые от клиента:

- Паспорт (ксерокопия).

- Подтверждение прав на недвижимый объект.

По мере подачи документов в госорганы, запись об ипотечном займе закрывается в срок до 3 дней. Это дает право владельцу недвижимости получить новую правоустанавливающую документацию, без отметки СБ РФ, за что заемщик гасит дополнительную пошлину.

Как снять обременение через суд?

Существует ряд причин, не позволяющих снять обеспечение стандартным путем: в случае потери закладной или в спорных ситуациях. За клиентом остается право подачи иска в суд (при полном погашении обязательств). Процесс осуществляется в несколько этапов:

- Получения в госрегистрации отказа о снятии обеспечения.

- Подача иска в суд.

- Принятие судом решения о снятии обеспечения.

- Вынесение судом решения в письменном виде, предоставление в госрегистрацию.

- Снятие обременения.

Утеря закладной

В случае потери закладной банком требуется предусмотреть ее ксерокопию, и проставить на втором документе надпись – дубликат. Заинтересованное лицо в данном случае - клиент, это требует соблюдения следующих правил:

- Письменной фиксации моментов, относительно подписания закладной.

- Ксерокопии важной документации, что позволяет избежать дальнейших споров.

- Консультации с юристом, специализирующимся в ипотечном кредитовании.

Передача прав

Закладная упрощает «продажу» займа, если Сбербанк не может сохранять у себя на балансе и передает в другую кредитную организацию, или рефинансирующую компанию. Процесс не сопровождается рисками для клиента, так как ранее оформленная сделка остается действительной. Выплаты по кредиту продолжаются в том же режиме. Изменяются только реквизиты компании. В случае передачи или продажи документа (физическому или юридическому лицу) работники Сбербанка обязаны сообщить об этом клиенту.

Закладная упрощает передачу займа 3-м лицам. При отсутствии закладной возникают сложности по сделке переуступки (продажи) займа - требуется составление договора уступки прав по кредиту и ипотеке, его регистрация. Если продаваемых займов образуется большое количество, по каждой ссуде нужно подготовить по 2 дублирующих документа. Затем все документы отнести в госорганы для повторной регистрации.

А при наличии закладной, удостоверяющей сразу 2 права, достаточно поставить на документе надпись «Передача прав по договору (указать номер и дату)». Дальнейшая регистрация не требуется.

Человеку, который не имеет высшего экономического образования, сложно представить, что такое закладная на квартиру по ипотеке Сбербанк, и для чего она нужна. В обществе «ходит» много слухов и настоящих страшилок на этот счет. Но, как говорится, «не так страшен черт, как его рисуют». Если вы собрались приобретать жилье в кредит, вам необходимо разобраться с этим термином, узнать его основное предназначение, а также обо всех функциях. Вам нужно владеть только достоверной и актуальной информацией. В противно случае, вас могут ввести в заблуждение, что приведет к подписанию невыгодного ипотечного договора, который будет тянуться за вами ношей на протяжении многих лет.

Что такое закладная по ипотеке?

Закладная по ипотеке в сбербанке или любом другом банке – это специальная именная ценная бумага. Владелец этого документа обладает правом на присвоение жилья, который выступает обеспечением по ипотеке. Если говорить простым и понятным языком, то этот документ является гарантией для банка на притязание по залоговому имуществу, если владелец кредита будет не в состоянии выплачивать сумму долга.

Сегодня обязательной необходимости в этом документе для получения кредита под залог жилого имущества нет. Но, если ориентироваться на Европу, то можно сказать, что там ни один банк не выдаст вам ипотечный кредит без данного документа. Поэтому, многие специалисты уже прогнозируют, что скоро и в нашей стране оформление закладной на дома и квартиры станет обязательным условием.

Собираем документы

Первый вопрос, который возникает у человека, который первый раз столкнулся с ипотекой – это какие документы необходимы для закладной. Стоит отметить, что для оформления закладной вам не нужно будет посещать огромное количество инстанций для сбора нужных бумаг. Список достаточно прост:

- паспорт (если он отсутствует, документ, который подтверждает личность);

- документ, подтверждающий право собственности на жилье, которое находится в залоге.

Оформляем документ правильно

Закладная на квартиру по ипотеке Сбербанка оформляется строго по образцу. Делается это в момент оформления договора по кредиту. Перед тем, как подписывать все бумаги, вам обязательно нужно сверить каждый пункт. В них не должно быть никаких расхождений и противоречий. Будьте предельно внимательны, ведь при возникновении какой-либо спорной ситуации, именно закладная по ипотеке в Сбербанке будет иметь больший приоритет, чем кредитный договор.

Составление закладной по ипотеке в Сбербанке – это один из методов перестраховки для банка. Ипотека – это долгосрочный кредит, погашение которого длится не один год. Заложить человек может любое свое недвижимое жилое имущество. Банк оценивает его по актуальной рыночной стоимости. Но, возможно, через несколько лет стоимость жилья упадет в несколько раз. Поэтому, у банка должна быть какая-либо гарантия того, что в любом случае он сможет вернуть себе деньги, данные вам на кредит.

Оформить закладную достаточно просто. Образец бланка вы можете без проблем получить в любом отделении Сбербанка, либо же найти в интернете. Форма договора типичная, так как установлена на государственном уровне. Как оформить без ошибок вам могут подсказать сотрудники любого финансового учреждения. Желательно сразу уточнять у них все непонятные вопросы, чтобы потом не оказаться в неприятной ситуации из-за своей невнимательности, самоуверенности и стеснительности. Даже опытные финансисты иногда делают ошибки. Поэтому, при оформлении закладной в Сбербанке, обязательно консультируйтесь.

Обратите внимание, что чаще всего закладная оформляется без дополнительной юридической помощи. Форма бланка простая и понятная. Поэтому, с ее заполнением должен справиться даже школьник. Но, если вы сомневаетесь в каких-либо моментах, лучше уточните у сотрудников банка.

Обязательный момент – это регистрация закладной в государственных органах. Делается это не позже установленного срока, который считается от момента ее получения и оформления. Если вовремя не зарегистрировать это свидетельство, то оно будет считаться недействительным.

Возвращение закладной

Рано или поздно, вы полностью рассчитаетесь с банком, погасите весь долг. Тогда у вас появится потребность вернуть закладную. Это делается только в том случае, если вы внесли свой последний платеж, а у банка нет никаких финансовых претензий к вам.

Рано или поздно, вы полностью рассчитаетесь с банком, погасите весь долг. Тогда у вас появится потребность вернуть закладную. Это делается только в том случае, если вы внесли свой последний платеж, а у банка нет никаких финансовых претензий к вам.

В договоре должно быть сказано, что на возвращение закладной банку дается 1 календарный месяц. Но, как показывает практика, это происходит гораздо быстрее. Как правило, у вас уйдет на это не больше нескольких дней.

Если банк длительное время вам не возвращает сданную закладную и не может объяснить точную причину невыполнения своих обязательств, вам смело можно обращаться в суд. В таком случае финансовое учреждение грубо нарушает законодательство, а поэтому должно серьезно ответить за невыполнение своих обязательств перед клиентом.

Также у каждого клиента есть возможность продать закладную. Это разрешено на государственном уровне. Новый владелец этой ценной бумаги не может менять условия кредитного договора в одностороннем порядке. Для клиента ничего, в принципе, не меняется, кроме номера счета, на который нужно будет вносить деньги. Внесение новых условий или изменение старых возможно только при согласии всех сторон.

В конце хотелось бы еще раз отметить, что закладная по ипотеке – это не обязательный документ при оформлении кредита на квартиру или дом. Отметим, что никакой пользы или выгоды клиент от данной ценной бумаги не получает. Впрочем, как и вреда. Но, иногда финансовые учреждения готовы пойти на уступки. К примеру, во многих банках, если вы оформляете закладную, вам готовы понизить процентную ставку по кредиту. Но, такие условия оговариваются в индивидуальном порядке с каждым заемщиком. Как показывает практика, мало банков идет на уступки ради получения закладной.

Поэтому, оформлять закладную по ипотеке или нет – это сугубо ваше решение. Если вы считаете, что это вам не нужно, то банк не имеет требовать с вас данный документ. Как правило, обязательный перечень документов на оформление ипотеки, размещен на официальных сайтах банка. Если в списке нет закладной, то и в отделении банка с вас не могут ее потребовать.

Для некоторых вариантов ипотечного кредитования (под залог) помимо требуемых документов оформляется закладная в Сбербанке, которую заемщик подписывает вместе с кредитным договором. Документ, являющийся ценной бумагой, составляется на основании заявления заемщика о намерении обеспечить кредит залогом.

Кредит на покупку жилья предусматривает длительный период погашения долга и процентов за пользование ссудой. Поэтому банк требует обеспечение, и все чаще в виде залога.

Заемщик вправе для получения ипотеки заложить:

- Приобретаемую квартиру;

- Другую недвижимость - частный дом, квартиру или нежилые строения;

- Земельный участок;

- Дорогой автомобиль, яхту или прочее движимое имущество.

При ипотеке под залог дорогостоящей недвижимости оформляется закладная, при этом рыночная оценка этой собственности не должна быть меньше стоимости ссуды. При подписании договора и закладной заемщику следует быть предельно внимательным, что бы не допустить разночтений. В противном случае главенствующим будет содержание ценной бумаги. Во-избежании утери ценной бумаги, важно на руки взять ее копию, поскольку закладную Сбербанк заберет.

Для оформления закладной в Сбербанке потребуются документы:

- Кредитный договор;

- Оценка квартиры;

- Договор долевого участия;

- Акт приема-передачи.

При оформлении ценной бумаги для ипотеки под залог заемщик должен будет оплатить государственную пошлину в размере 1000 рублей.

Оригинал закладной остается в банке на весь период действия ипотечного договора, до тех пор пока заемщик не погасит ссуду в полном объеме в установленные сроки или досрочно, после чего документ с отметкой о выполненных в полном объеме обязательствах передается заемщику для проведения процедуры снятия с приобретенной квартиры обременения по ипотечному кредиту.

Процедура снятия обременения.

Когда жилье приобретается в залог, в гос. Реестре, фиксирующем права на недвижимость и сделки с ним вносится запись о приобретении объекта с обременением. Залогодатель таким образом ограничивается в правах, так как в случае не выполнения обязательств по погашению кредита залоговый объект переходит в собственность банку. Когда обязательства по ипотеке исполнены полностью, собственнику объекта недвижимости необходимо получить в Сбербанке закладную с отметкой и иные подготовленные учреждением документы для предоставления в орган, регистрирующий права и сделки с недвижимостью (Росреестр/МФЦ). В течение определенного законодательством срока в ЕГРП вносится соответствующая запись о снятии обременения, и владельцу объекта недвижимости выдается новое (чистое без обременения) свидетельство на право собственности.

Ипотека под залог в Сбербанке с оформлением закладной — хлопотное дело, но этот вид кредитования наилучшим образом защищает интересы обоих сторон. Банк под залоговое обеспечение выдает долгосрочный кредит по выгодным для клиента процентным ставкам.