Как и в бухгалтерском учете, в налоговом учете расходы подразделяются на прямые и косвенные (п. 1 ст. 318 НК РФ). Однако это совсем другие понятия.Если в бухгалтерском учете под прямыми понимаются такие расходы, которые прямо (в частности, без распределения) включаются в себестоимость продукции, то в налоговом учете под прямыми расходами понимаются все расходы, которые учтены в налоговой стоимости продукции.

Налогоплательщик самостоятельно определяет в учетной политике для целей налогообложения перечень прямых расходов, связанных с производством товаров (выполнением работ, оказанием услуг) (п. 1 ст. 318 НК РФ). Соответственно, они относятся к расходам текущего отчетного (налогового) периода по мере реализации продукции (п. 2 ст. 318 НК РФ). Порядок включения прямых расходов в остатки незавершенного производства, остатки готовой продукции, товары отгруженные установлен ст. 319 НК РФ.

В целях гл. 25 НК РФ под незавершенным производством (НЗП) понимается продукция (работы, услуги) частичной готовности, т.е. не прошедшая всех операций обработки (изготовления), предусмотренных технологическим процессом. В НЗП включаются законченные, но не принятые заказчиком работы и услуги.

К НЗП также относятся остатки невыполненных заказов производств и остатки полуфабрикатов собственного производства. Материалы и полуфабрикаты, находящиеся в производстве, относятся к НЗП при условии, что они уже подверглись обработке.

Оценка остатков НЗП на конец текущего месяца производится налогоплательщиком на основании данных первичных учетных документов о движении и об остатках (в количественном выражении) сырья и материалов, готовой продукции по цехам (производствам и прочим производственным подразделениям налогоплательщика) и данных налогового учета о сумме осуществленных в текущем месяце прямых расходов.

Налогоплательщик самостоятельно определяет порядок распределения прямых расходов на НЗП и на изготовленную в текущем месяце продукцию (выполненные работы, оказанные услуги) с учетом соответствия осуществленных расходов изготовленной продукции (выполненным работам, оказанным услугам). Этот порядок фиксируется в приказе об учетной политике организации для целей налогообложения (УНП) и подлежит применению в течение не менее двух налоговых периодов.

Сумма остатков НЗП на конец текущего месяца включается в состав прямых расходов следующего месяца.

Таким образом, правила формирования НЗП в налоговом учете могут в принципе и не отличаться от аналогичных правил в бухгалтерском учете. Определяющим является состав расходов, включаемых в себестоимость продукции.

В бухгалтерском учете под косвенными понимаются такие расходы, которые относятся к производству в целом (счета 25 и 26). Они тоже включаются в себестоимость конкретного вида продукции, но не прямо, а после расчета (распределения) соответствующей доли.

В налоговом же учете к косвенным расходам на производство и реализацию отнесены все оставшиеся расходы, т.е. те, которые не учтены в налоговой стоимости продукции (не относятся к прямым) и не признаются внереализационными расходами согласно ст. 265 НК РФ, но в принципе признаются расходами в целях гл. 25 НК РФ (п. 1 ст. 318 НК РФ). При этом сумма косвенных расходов отчетного (налогового) периода в полном объеме относится на уменьшение прибыли этого периода (п. 2 ст. 318 НК РФ).

Получается, что часть косвенных расходов бухгалтерского учета в налоговом учете может относиться к прямым расходам. Например, такое происходит, когда общепроизводственные и общехозяйственные расходы, отражаемые на счетах 25 и 26, или их определенная часть согласно УНП относятся к прямым расходам. Механизм распределения ОПР и ОХР на прямые расходы в налоговом учете налогоплательщик выбирает самостоятельно (с применением экономически обоснованных показателей) и тоже фиксирует в своей учетной политике в целях налогообложения (абз. 5 п. 1 ст. 319 НК РФ).

Отметим, что такое расхождение в классификации расходов не столь существенно для целей налогообложения, если в конечном счете расходы, называемые по-разному в налоговом и бухгалтерском учете, включаются в себестоимость и, соответственно, формируют НЗП в том и другом учете.

Напротив, весьма существенны такие расхождения в классификации расходов, которые приводят к расхождению между фактической себестоимостью в налоговом и бухгалтерском учете.

Например, часть прямых расходов бухгалтерского учета в налоговом учете может относиться к косвенным расходам. В частности, согласно учетной политике в целях бухгалтерского учета (далее - УБП) арендная плата за объект основных средств, используемый исключительно для производства одного вида продукции, признается прямым расходом и сразу отражается на счете 20, а согласно учетной политике для целей налогообложения данный расход не относится к прямым расходам.

Наиболее распространенный случай расхождения себестоимости - это когда ОХР в бухгалтерском учете включаются в себестоимость продукции (т.е. счет 26 распределяется на счет 20) и, соответственно, в НЗП, а в налоговом учете эти же расходы признаются косвенными, сразу списываются и, соответственно, в НЗП не включаются.

Разумеется, в целях упрощения бухгалтерского учета плательщика налога на прибыль положения учетной политики в целях бухгалтерского и налогового учета должны предусматривать одинаковый состав расходов, включаемых в себестоимость продукции. Но это не всегда выполнимо (например, в силу концепции управленческого учета предприятия).

Для организаций, применяющих ПБУ 18/02, при наличии расхождений между суммой НЗП в бухгалтерском и налоговом учете имеются расхождения и в сумме признаваемых в отчетном периоде расходов, и возникает необходимость отражения постоянных или временных разниц согласно ПБУ 18/02.

Пресс-служба МРИ ФНС России №3 по Белгородской области

Статья раскроет основные моменты, касающиеся учета незавершенного производства. Что необходимо знать о процедуре, какими проводками отобразить, и существуют ли нюансы – далее.

Дорогие читатели! Статья рассказывает о типовых способах решения юридических вопросов, но каждый случай индивидуален. Если вы хотите узнать, как решить именно Вашу проблему - обращайтесь к консультанту:

ЗАЯВКИ И ЗВОНКИ ПРИНИМАЮТСЯ КРУГЛОСУТОЧНО и БЕЗ ВЫХОДНЫХ ДНЕЙ .

Это быстро и БЕСПЛАТНО !

В организации в конце каждого месяца остается продукция, которую не закончили обрабатывать – незавершенная. Как происходит ее учет и реализация, какие методы используются для учета таких товаров?

Что нужно знать

В состав незавершенного производства входит продукция, которая не прошла всех стадий обработки и те изделия, которые не прошли испытания или не укомплектованы полностью. Ее объем зависит от длительности цикла производства.

В состав производства, которое не завершено, не включены:

- материалы, которые поступили в цех, но их не начали обрабатывать;

- купленные полуфабрикаты, не прошедшие первую стадию – сборку в узлы;

- детали, товары и изделия с браком.

Продукция, которая относится к незавершенному производству:

- исправные детали и изделия, которые необходимо собрать или обработать;

- законченные детали, но не принятые в отдел по техническому контролю;

- продукция, которая проходит испытание;

- заказ, приостановленный на неопределенное время;

- готовая продукция, но не имеющая необходимых деталей;

- товары, которые не прошли проверку;

- изделия, которые нужно исправить.

Устанавливать количество остатков товаров нужно каждый месяц. С помощью этого показателя получится рассчитать собственную стоимость продукции.

Поможет в этом инвентаризация. Ее целями являются:

- определить наличие продукции, которая не до конца обработана;

- выявить, все ли изделия оснащены необходимыми деталями;

- установить бракованные товары;

- проверить данные учета;

- определить остатки НЗП, производство которой приостановили;

- проверить, правильно ли распределены расходы.

Во время проведения инвентаризации необходимо учесть следующее:

- по каждому участку оформляется отдельная опись, в которой указывается название задела, на какой стадии готовности находится. После этого необходимо сопоставить данные со сведениями в учете;

- в не нужно включать материалы, у которых не началась обработка;

- необходимо применять технические расчеты;

- при обнаружении брака сотрудники отдела контроля должны оформить его как следует.

Необходимые для этого документы:

- установленная форма по инвентаризации;

- опись;

- акт остатков продукции, которая не завершена;

- акт по тем остаткам, которые не начинались обрабатываться;

- ведомость по итогам инвентаризации.

Необходимые термины

В экономике строительства используется следующие понятия:

| Инвестор | Лицо юридического или физического типа, которое вкладывает средства в строительство |

| Заказчик | Лицо, которое осуществляет реализацию проекта |

| Застройщик | Организация, которая специализируется на процессе постройки и следит за ее выполнением |

| Неоконченное строительство | Расходы заказчика на возведение объекта с начала его постройки и до момента ввода в пользование |

| Незавершенное производство | Расходы на работы, которые не были завершены |

| Инвентаризация | Проверка наличия имущества предприятия и оценка его состояния |

Поставленные задачи

Учет НЗП преследует такие задачи:

- контроль по сохранности продукции и деталей;

- устранение возможности возникновения брака изделий;

- выявление недостачи товара;

- повышение ответственности лиц, которые занимаются приемом продукции, ее обработкой;

- улучшение качества планирования;

- контроль за остатками производства, которое не завершено.

Законные основания

Бухгалтерский учет регулируется четырехуровневой системой:

- акты законодательства;

- документы нормативного характера Министерства финансов;

- документация разъяснительного характера – методические рекомендации, письма;

- документы, которыми пользуется организация.

При ведении учета бухгалтерии в сфере строительства следует руководствоваться такими законами:

Также необходимо провести инвентарную стоимость. Для ее расчета суммируют затраты на проведенные строительные работы и прочие расходы, связанные с ним. Если объектов несколько, то сумма затрат распределяется поровну.

В стоимость инвентаря не включают:

Незавершенным строительством считаются объекты, которые находятся в процессе постройки, остановлены на неопределенное время; объекты, которые уже используются, но по ним не составлены акты.

В бухгалтерском учете строительства существует 2 понятия – учет строительства, которое не завершено, и учет законченного строительства.

Учет незавершенного строительства может отражаться в инвестора, заказчика, застройщика, если данные обязанности выполняются разными гражданами.

Затраты необходимо вести по каждому объекту по отдельности, используя структуру расходов:

- работы по постройке;

- монтаж оборудований;

- расходы на материалы, сданные в ремонт и те, которые не требуют монтажа;

- затраты по вложениям.

Какие могут быть правонарушения и злоупотребления

При работе с продукцией злоупотребления могут быть следующие:

- хищение товара;

- недовес;

- обвес во время приема продукции;

- обсчет при выдаче финансов;

- замена одной марки другой;

- неточности при приеме товаров.

Отображение в налоговом учете

Согласно Налоговому кодексу, в конце месяца плательщик налогов должен провести оценку путем сопоставления показателей об остатках завершенной продукции и сведений налогового учета о размере затрат.

Оцениваются остатки товаров по сумме расходов, которые ушли на их обработку. Если производство налогоплательщика связано с обработкой сырья и его переработкой, сумма по счетам затрат распределяется на остатки незавершенной продукции.

При ведении чета плательщик налогов обязан установить тип сырья, который составляет основу продукции. В целях обложения налогами списывается 70% прямых расходов, остальная часть (30%) остается в составе незавершенной продукции.

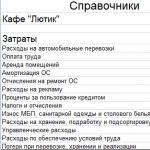

Расход подразделяется на косвенный и прямой. Первыми являются:

- затраты на покупку сырья;

- расходы, связанные с оплатой труда работников цехов и складов;

- затраты на выполнение работ и оказание услуг.

Незавершенное производство в бухгалтерском учете производственных и строительных организаций отражают по-разному. Как отразить незавершенное производство в бухгалтерском учете вы узнаете в статье.

Про счет 20, себестоимость и производственные расходы :

Что считать незавершенным производством в бухгалтерском учете

Для начала разберемся, что такое незавершенное производство в бухгалтерском учете, какие составляющие включает.

Понятие незавершенного производства (НЗП) приведено в пункте 63 Положения по ведению бухгалтерского учета и бухгалтерской отчетности в Российской Федерации, утвержденного приказом Минфина России от 29 июля 1998 г. № 34н (далее Положение).

Согласно этой норме, незавершенное производство - это продукция (работы), не прошедшая всех стадий (фаз, переделов), предусмотренных технологическим процессом, а также изделия неукомплектованные, не прошедшие испытания и технической приемки.

Не относятся к незавершенному производству:

- переданные в цеха (на участки), но не подвергавшиеся обработке сырье, материалы, покупные готовые изделия;

- не подлежащие исправлению забракованные полуфабрикаты.

Такой порядок следует из пунктов 56, 97 и 98 Методических указаний, утвержденных приказом Минфина России от 28 декабря 2011 г. № 119н.

Незавершенное производство может иметь место в основном и вспомогательном производстве, а также в деятельности обслуживающих производств и хозяйств.

Какими способами можно оценить незавершенное производство в бухгалтерском учете

В пункте 64 Положения говорится о том, что оценка незавершенного производства в бухгалтерском учете происходит следующими способами:

- по по стоимости сырья, материалов и полуфабрикатов;

- по прямым статьям затрат;

Однако такой бывает оценка незавершенного производства при выпуске продукции для массового и серийного производства. Строительство же объектов – единичное производство, в котором незавершенное производство может оцениваться только по фактически произведенным затратам – прямым и косвенным (в отличие от незавершенного производства на предприятии промышленном). То есть, у строительных организаций при оценке незавершенного производства альтернатив нет.

Об учете и оценке незавершенного производства для производственных и строительных организаций поговорим отдельно.

Учет и оценка незавершенного производства: общий порядок

Ниже вы найдете шпаргалку по учету и оценке незавершенного производства. Подробная памятка поможет избежать ошибок.

НПЗ счет бухгалтерского учета

Все, что потрачено на изготовление продукции, записывают:

- в дебет счета 20 «Основное производство».

- в дебет счета 23 «Вспомогательные производства»;

- в дебет счета 29 «Обслуживающие производства и хозяйства».

Затраты на производство будут возмещены, когда изготовленная продукция будет реализована (спишутся в кредит 20, 23 и 29 счета). А пока стоит задача постоянно подсчитывать стоимость незавершенного производства. То есть номера счетов по незавершенному производству - 20, 23 и 29.

Рост затрат незавершенного производства свидетельствует о том, что затраты увеличиваются быстрее, чем выпуск продукции. А еще это может быть признаком того, что компания пытается скрыть нерентабельность производства (получен убыток, переведен на незавершенное производство). То есть какие-то расходы не принимают во внимание, определяя финансовый результат (оставляют в незавершенке). О последствиях искажения отчетности читайте ниже.

Следующий вопрос: незавершенное производство пассив или актив. Поскольку 20, 23 и 29 счет относятся к активным, расходы на производство собираются по дебету, списываются по кредиту. Начальные и конечные остатки (незавершенное производство) бывают только дебетовыми.

Про счет 20, себестоимость и производственные расходы

Главное правило бизнеса гласит: актив не должен залеживаться на месте. Чтобы материалы, основные средства и прочие ценности принесли прибыль, их надо оперативно пустить в дело. Например, изготовить продукцию и продать ее. Для учета затрат, которые организация вложила в производство, План счетов предусматривает специальные счета. Один из них - счет 20 «Основное производство».

Учет незавершенного производства (проводки)

Чтобы сформировалось сальдо по счету 20 (незавершенное производство), проводки по себестоимости готовой продукции (выполненных работ) делают на протяжении всего отчетного периода.

Операции по учету незавершенного производства и готовой продукции отражают следующим образом:

Дебет 20 (23, 29) Кредит 10 (02, 05, 23, 25, 26, 70, 69...)

– списаны затраты на производство продукции (выполнение работ).

По мере выпуска готовой продукции (выполнения работ) затраты, накопленные на счете 20, списываются:

в дебет счета 43 (счета 90), если организация ведет учет фактических затрат;

в дебет счета 43 (счета 90 или 40), если организация ведет учет затрат по нормам:

Дебет 43 (40, 90) Кредит 20

– списана себестоимость готовой продукции (выполненных работ) основного производства, сданной на склад.

По мере выпуска готовой продукции (выполнения работ) вспомогательными или обслуживающими производствами (хозяйствами) их стоимость спишите с кредита счета 23 или 29. В зависимости от того, кто является их потребителем, отнесите их в дебет счетов учета производственных затрат или финансовых результатов (Инструкция к плану счетов (счета 23 и 29)).

Стоимость остатков сырья и материалов, не списанных на себестоимость готовой продукции (выполненных работ) (дебетовое сальдо по счетам 20, 23 и 29 на конец отчетного периода), признается затратами незавершенного производства.

Оценка НПЗ в бухгалтерском учете

Незавершенное производство можно оценивать любым из способов, приведенных выше:

- по стоимости сырья, материалов и полуфабрикатов;

- по прямым статьям затрат;

- по фактической или нормативной себестоимости.

Разберем каждый из них в отдельности.

Оценка по стоимости сырья. Если организация оценивает незавершенное производство по стоимости сырья, материалов и полуфабрикатов, стоимость остатков незавершенного производства определите по формуле:

Количество остатков незавершенного производства определяется в конце месяца по результатам инвентаризации и (или) на основании первичной документации (форма № МХ-15). Акт инвентаризации незавершенного производства составьте в произвольной форме.

Оценка по прямым затратам. При применении способа оценки незавершенного производства по прямым статьям затрат прямые расходы распределите между остатками незавершенного производства и готовой продукцией в том же порядке, который применяется для расчета налога на прибыль.

Оценка по фактическим, нормативным затратам. При применении способа оценки незавершенного производства по фактической или нормативной себестоимости объем незавершенного производства оценивается исходя из условно-натуральных показателей, которые организация определяет самостоятельно. Например, в качестве такого показателя можно использовать эквивалентное количество готовых изделий.

Для расчета эквивалентного количества готовых изделий нужно знать коэффициент готовности продукции на каждой стадии производственного процесса и остатки сырья, не переработанного (переработанного частично) (в натуральных измерителях). Для расчета остатков сырья, материалов, не прошедших полного производственного процесса, используйте форму № МХ-19, утвержденную постановлением Росстата от 9 августа 1999 г. № 66, или форму № М-17, утвержденную постановлением Госкомстата России от 30 октября 1997 г. № 71а.

Коэффициент готовности продукции на каждой последующей стадии производства рассчитывается нарастающим итогом с учетом коэффициента готовности продукции на предыдущей стадии. Величина этих коэффициентов должна быть установлена технологической службой организации.

Чтобы определить объем незавершенного производства, эквивалентного количеству готовых изделий на конец месяца, нужно рассчитать эквивалентное количество готовых изделий на каждой стадии производственного процесса. Для этого воспользуйтесь формулами:

Незаверше нное производство в бухгалтерском учете в строительстве

В зависимости от статуса организации (подрядчик или застройщик) отличается:

- понятие «незавершенное производство в строительстве в бухгалтерском учете» (это или незавершенное производство, или незавершенное строительство);

- порядок отражения операций на счетах бухгалтерского учета.

Какой счет незавершенного производства по плану счетов у подрядчика

У подрядчика незавершенное производство - это затраты по незаконченным работам, выполненным согласно договору строительного подряда, которые собираются в разрезе объектов учета. В том числе по оплаченным или принятым к оплате работам, выполненным привлеченными организациями по договору на строительство в период с начала исполнения договора на строительство до момента его завершения.

Завершение строительства предполагает окончательный расчет по законченному объекту строительства и факт передачи его застройщику (заказчику). В этот момент доходы от реализации уменьшает стоимость незавершенного производства (ПБУ 10/99 п. 19).

Особенностью учета незавершенного производства у подрядчика является возможность отражать затраты по отдельным выполненным конструктивным элементам или этапам работ до сдачи заказчику объекта строительства в целом.

Компания, выполняющая однородные специальные виды работ или осуществляющая строительство однотипных (типовых) объектов с непродолжительным сроком исполнения договоров, незавершенку в строительстве может учитывать методом накопления затрат за определенный период времени по видам работ и местам возникновения затрат.

На каком счете отражается незавершенное производство? Затраты подрядчика аккумулируются на счете 20 «Основное производство». Если висит сальдо по счету 20, незавершенное производство у компании есть.

Куда перетекает стоимость продукции со счета 20

Счет бухгалтерского учета незавершенного производства у застройщика

У застройщика принятые к оплате или оплаченные подрядные работы, выполненные подрядчиками на законченных строительством объектах до их ввода в эксплуатацию и сдачи инвестору, входят в состав незавершенного производства (строительства).

Счет учета незавершенного производства (строительства) у застройщика не такой, как у подрядчика. Застройщик собирает затраты на не оконченное строительство (незавершенное производство) на счете 08 «Вложения во внеоборотные активы» (субсчет «Строительство объектов основных средств»). Все расходы на незавершенное производство в строительстве застройщик разделяет по каждому объекту с начала строительства до сдачи объекта в эксплуатацию.

Каким образом в бюджетном учете отражается незавершенное производство

Если учреждение оказывает услуги (выполняет работы, выпускает продукцию), оно должно формировать их себестоимость. Порядок формирования себестоимости установлен в пунктах 134–140 Инструкции к Единому плану счетов № 157н. Но в этих нормах изложены лишь общие правила. Поэтому подробный порядок формирования себестоимости учреждение должно разработать самостоятельно и закрепить в учетной политике для целей бухучета (п. 6 Инструкции к Единому плану счетов № 157н).

Методы оценки незавершенного производства

Итак, что же нужно закрепить в учетной политике? Во-первых, способ калькулирования. Выбрать способ учреждение может само, либо его определит учредитель. В том числе нужно прописать и объект калькулирования (вид деятельности, конкретная услуга, работа, продукция, заказ и т. д.).

Коммерческие организации обычно используют позаказный, попроцессный, попередельный методы. Позаказный метод удобно использовать при выполнении научно-исследовательских работ. А вот при выпуске готовой продукции правильнее использовать нормативный метод. Такой вывод можно сделать из положений пункта 122 Инструкции к Единому плану счетов № 157н. Там установлено, что готовая продукция принимается к учету по плановой (нормативно-плановой) себестоимости, а по окончании месяца определяется фактическая себестоимость.

Далее установите способ классификации затрат. Установите подробный перечень прямых и накладных расходов по статьям затрат. А также не забудьте прописать и порядок распределения на себестоимость накладных и общехозяйственных расходов, в том числе базу для распределения. Кроме того, установите, какие расходы не нужно включать в фактическую себестоимость услуг (работ, продукции).

Алгоритм расчета незавершенного производства

Себестоимость услуг (работ, продукции) формируется на счете 109.00 «Затраты на изготовление готовой продукции, выполнение работ, услуг». Бюджетные и автономные учреждения должны формировать себестоимость, то есть применять счет 109.00 как в платной деятельности, так и при выполнении госзадания (а медицинские учреждения – и в рамках ОМС) – то есть при оказании бесплатных работ и услуг.

При формировании себестоимости оказываемых услуг (работ, продукции) используйте такой алгоритм.

Сначала соберите расходы на аналитических счетах счета 109.00, а именно:

- прямые затраты, которые напрямую относятся к определенному виду услуг, работ или продукции, сразу отражаются на счете 109.60 «Себестоимость готовой продукции, работ, услуг»;

- накладные расходы – на счете 109.70 «Накладные расходы производства готовой продукции, работ, услуг»;

- общехозяйственные расходы – на счете 109.80 «Общехозяйственные расходы»;

- издержки обращения – на счете 109.90 «Издержки обращения».

Не забывайте, что некоторые расходы не нужно включать в фактическую себестоимость услуг (работ, продукции) и отражать на счете 109.00. Их нужно сразу списать на финансовый результат (счет 401.20).

В конце отчетного периода накладные и общехозяйственные расходы распределите на счет 109.60 – на себестоимость конкретных услуг (работ, продукции). Причем состав общехозяйственных расходов предварительно проанализируйте. Так, те расходы, которые относятся на себестоимость, нужно распределить на соответствующий вид услуг (работ, продукции) и отразить на счете 109.60. А нераспределяемые спишите на финансовый результат. Об этом сказано в пункте 135 Инструкции к Единому плану счетов № 157н.

Издержки обращения по окончании отчетного периода спишите на финансовый результат (п. 140 Инструкции к Единому плану счетов № 157н). Себестоимость работ (услуг, продукции) на счете 109.60 такие расходы не формируют.

Со счета 109.60 себестоимость списывайте:

- в части услуг и работ – на уменьшение дохода по счету 401.10;

- в части изготовленной продукции – на увеличение ее стоимости на счет 105.37.

Две ситуации, когда санкции по налогам не попадают на счет 20

Не стоит относить санкции к расходам по обычным видам деятельности, если налог, с которым они связаны, не включают в расходы отчетного периода. Так бывает, когда налог входит в стоимость какого-либо актива. Например, в стоимость основного средства, готовой продукции или остается в составе незавершенного производства.

Незавершенное производство в налоговом учете

Под незавершенным производством понимается продукция (работы, услуги) частичной готовности, то есть не прошедшая всех операций обработки (изготовления), предусмотренных технологическим процессом (ст. 319 Налогового кодекса РФ).

Как видим, в целом понятие о том, что такое НПЗ, в налоговом учете совпадает с понятием в бухгалтерском учете. Однако если НПЗ в бухгалтерском учете определяется, как правило, применительно ко всем расходам по договору – прямым и косвенным (если в организации не используется метод прямого списания общехозяйственных расходов на счет 90 «Продажи»), то в налоговом учете только к прямым расходам.

Порядок учета незавершенного производства

Строительная компания самостоятельно устанавливает порядок распределения прямых расходов на НЗП и на выполненные в текущем месяце работы (оказанные услуги) с учетом соответствия осуществленных расходов выполненным работам (оказанным услугам). В первую очередь исходя из технологических особенностей производства. Выбранный порядок распределения закрепляется в налоговой учетной политике.

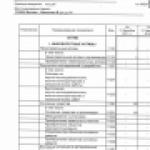

Затраты в незавершенном производстве рассчитываются по формуле:

| НЗПк | = | НЗПн | + | РПобщ | – | РПсдан |

В формуле НЗПк – сумма остатка незавершенного производства по данным налогового учета на конец отчетного периода (текущего месяца); НЗПн – сумма остатка незавершенного производства по данным налогового учета на начало отчетного периода (текущего месяца); РПобщ – прямые расходы отчетного периода (всего за месяц); РПсдан – прямые расходы, списанные на себестоимость работ, сданных в отчетном периоде заказчику.

Оценка незавершенного производства в налоговом учете

Выбор конкретного варианта расчета НЗП должен быть оправданным. Покажем, как произвести расчеты, на конкретных примерах.

Котловой метод распределения расходов. При выполнении однородных работ по краткосрочным договорам может применяться способ расчета остатка НЗП исходя из доли «закрытых» договоров в общей сумме заключенных договоров. При этом используется один из показателей: договорная стоимость заказов (без учета НДС), сметная стоимость заказов (без учета нормы прибыли) или нормативная стоимость заказов.

Строительные организации распределяют сумму прямых расходов на остатки НЗП пропорционально доле незавершенных (или завершенных, но не принятых на конец текущего месяца) заказов на производство работ в общем объеме выполняемых в течение месяца строительно-монтажных работ (СМР). Сумма остатков незавершенного производства на конец текущего месяца включается в состав прямых расходов следующего месяца.

Пример 1:

Подрядная организация (ООО «Строймонтаж») ведет учет затрат методом накопления, то есть котловым методом. В апреле 2019 года СМР выполнялись на двух объектах. Договорная стоимость работ (без НДС):

– на объекте I – 600 000 руб.;

– на объекте II – 400 000 руб.

В конце апреля по объекту I работы заказчиком приняты в полном объеме. По данным налогового учета по двум объектам прямые расходы за апрель составили 500 000 руб., косвенные – 150 000 руб.

Бухгалтер ООО «Строймонтаж» произвел следующие расчеты:

1) определил долю не принятых заказчиком работ в общем объеме выполняемых в апреле 2019 года работ:

400 000 руб. : (400 000 руб. + 600 000 руб.) х 100 = 40%;

2) исчислил сумму остатков НЗП на конец апреля:

500 000 руб. х 40% = 200 000 руб.;

3) рассчитал сумму прямых затрат, включаемых в расходы за апрель:

500 000 руб. – 200 000 руб. = 300 000 руб.

Таким образом, для ООО «Строймонтаж» налогооблагаемая база по прибыли за апрель 2019 года составит 150 000 руб. (600 000 – 300 000 – 150 000).

Позаказный метод распределения расходов. Основным методом учета затрат на производство строительных работ является позаказный метод, при котором объектом учета считается отдельный заказ, открываемый на каждый объект строительства или вид работ в соответствии с условиями договоров, заключенных с заказчиками. Учет затрат ведется нарастающим итогом до окончания выполнения работ по конкретному заказу. При позаказном учете затрат на производство строительных работ оценивать следует НЗП по каждому объекту (заказу).

В случае если отнести прямые расходы к конкретному производственному процессу по изготовлению данного вида продукции (работ, услуг) невозможно, компания в своей учетной политике для целей налогообложения самостоятельно определяет механизм распределения указанных расходов с применением экономически обоснованных показателей (п. 1 ст. 319 Налогового кодекса РФ).

Прямые расходы можно распределять исходя из следующих показателей:

- стоимости сырья, переданного для производства строительных работ в текущем месяце, или его количества;

- суммы заработной платы основных производственных рабочих или их среднемесячной численности;

- выручки от реализации выполненных работ и т. д.

Пример 2:

Изменим условиям предыдущего примера.

По данным налогового учета прямые расходы по двум объектам в целом за апрель 2019 года составили 500 000 руб. В том числе:

- по объекту I материальные затраты – 170 000 руб.; расходы на оплату труда основных рабочих – 150 000 руб.;

- по объекту II материальные затраты – 65 000 руб.; расходы на оплату труда основных рабочих – 55 000 руб.

Начислена амортизация по основным средствам, используемым при производстве строительных работ на двух объектах, – 60 000 руб. Поскольку материальные затраты и оплата труда учитываются по каждому объекту отдельно, распределению подлежит только начисленная в апреле амортизация основных средств.

В качестве показателя для распределения используется выручка (без НДС).

Определим сумму амортизации, приходящуюся на объект II:

60 000 руб. х 40% = 24 000 руб.

Рассчитаем сумму прямых расходов по объекту II, учитываемых в составе НЗП на конец апреля:

65 000 руб. + 55 000 руб. + 24 000 руб. = 144 000 руб.

Налоговая база для исчисления налога на прибыль за апрель составит:

600 000 руб. – (500 000 руб. – 144 000 руб.) – 150 000 руб. = 94 000 руб.

Отметим, что в примере 2 распределение прямых расходов по объектам учета более точное. Однако не следует рассматривать данный расчет как способ оптимизации налогообложения, поскольку нами рассмотрен только первый этап, когда заказчиком принят один объект. При условии принятия заказчиком всего объема строительных работ – по двум объектам – общая сумма налога будет одинаковой (от методики учета затрат она не зависит).

Отражение НПЗ в бухгалтерской отчетности

Для того чтобы правильно отразить НЗП в отчетности, как уже отмечалось, следует помнить, что в строительной отрасли существует два понятия: незавершенное строительство и незавершенное производство.

В форме № 1 «Бухгалтерский баланс» стоимость незавершенного строительства указывается в общей сумме по строке «Прочие внеоборотные активы» (код 1190).

Заметим: мы говорим о деятельности строительных организаций, то есть о застройщике, который ведет строительство не для себя, а для инвестора. В этом случае для отражения «незавершенки» надо использовать именно строку 1190.

А вот при возведении объекта для собственных нужд (хозспособом) стоимость незавершенного строительства необходимо показать в составе основных средств. Ведь, согласно пункту 20 ПБУ 4/99, незавершенное строительство входит в статью «Основные средства». Однако во избежание разногласий с налоговиками по поводу базы для налога на имущество стоимость незавершенного строительства нужно показать «в том числе» – отдельной дополнительной строкой.

Затраты по незавершенному производству у подрядных организаций отражаются по строке 1210 «Запасы» (в общей сумме запасов). Расшифровка запасов по отдельным строкам теперь не предусмотрена.

Последствия неправильного учета и отражения НЗП в отчетности

Зачастую строительные компании допускают ошибки, связанные с неправильной классификацией расходов, с неверным определением стоимости незавершенного производства и отражением информации в отчетности.

Одной из таких ошибок является, например, то, что учетной политикой для целей налогообложения не установлен и на выполненные в текущем месяце работы.

В частности, некоторые фирмы, определяя перечень прямых расходов, связанных со строительством, стоимость услуг субподрядных организаций относят к косвенным расходам и единовременно списывают их на затраты. Также существует практика списания в состав косвенных затрат всей суммы расходов на оплату труда и взносов во внебюджетные фонды. Указанными действиями организация может неправомерно завышать величину расходов отчетного периода, тем самым занижая налоговую базу по налогу на прибыль.

Как уже было отмечено, перечень прямых затрат организация утверждает самостоятельно. Но это не значит, что его можно устанавливать произвольно. Метод распределения расходов должен быть обоснован и экономически оправдан (письмо ФНС России от 24 февраля 2011 г. № КЕ-4-3/2952@, определение ВАС РФ от 13 мая 2010 г. № ВАС-5306/10 по делу № А71-8082/2009).

Расскажите директору, откуда в годовом балансе взялись такие цифры

По опросу бухгалтеров большинство директоров всегда просят показать в годовом балансе прибыль, убытки или пояснить, что означает та или иная сумма. Мы хотим упростить вам эту задачу.

Меры ответственности за неправильный учет НПЗ

За систематическое (два раза и более в течение календарного года) неправильное отражение показателей на счетах бухгалтерского учета и в отчетности организацию могут оштрафовать на 10 000 руб., а при повторном нарушении сумма штрафа возрастет до 30 000 руб. (п. 1, 2 ст. 120 Налогового кодекса РФ).

Неправильное формирование показателей НЗП означает, что активы организации в бухгалтерском балансе будут отражены недостоверно. Искажение любой статьи (строки) формы бухгалтерской отчетности на 10 процентов и более признается грубым нарушением правил бухучета (ст. 15.11 Кодекса РФ об административных правонарушениях). За это должностные лица организации (руководитель и главный бухгалтер) могут быть оштрафованы на сумму от 5000 до 10 000 руб. (при повторном нарушении - от 10 000 до 20 000 руб.). Такой же штраф предусмотрен и в случае искажения сумм начисленных налогов и сборов не менее чем на 10 процентов.

Минфин предлагает установить новые административные штрафы за непредставление бухгалтерской отчетности. Привлекать к ответственности будут организации, которые не сдают бухотчетность в новый государственный информресурс ФНС.

Ошибки при формировании НЗП влияют на величину налоговой базы по налогу на прибыль. Штраф за неполную уплату налогов составляет 20 процентов от неуплаченной суммы (п. 1 ст. 122 Налогового кодекса РФ). Если занижение налоговой базы явилось следствием грубого нарушения правил учета, компанию могут на сумму не менее 40 000 руб. на основании пункта 3 статьи 120 Налогового кодекса РФ. Одновременно (за одно нарушение) эти две нормы применяться не могут.

Дорогой коллега, а вы знаете, что ВТБ Банк позволяет юрлицам проводить операции прямо из бухгалтерской программы и оплачивать платежки до 23:00?

Откройте счет на специальных условиях - закажите звонок прямо сейчас!

Незавершенное производство (НЗП) - это запасы, а затраты в незавершенке - это оборотные активы компании. Мы расскажем о стоимости НЗП и об отражении его в бухгалтерском учете.

Читайте в статье:

Что относится к НЗП

Начинающие бухгалтеры не всегда понимают, что относится к незавершенному производству. Формально оно представляет собой недоделанную продукцию, которую производит фирма своими силами. Причем, под продукцией можно понимать любые производимые материальные ценности.

Для бухгалтерского учета из состава незавершенкой исключают не принятые в производство материалы и сырье, даже если они уже доставлены в цех или на участок. Также не считаются НЗП безнадежно испорченные полуфабрикаты.

Остатки незавершенной продукции могут появиться в любом производственном подразделении фирмы, кроме сегментов, оказывающих исключительно услуги.

Затраты в незавершенном производстве это оборотные активы, которые показывают в Балансе по строке 1210 «Запасы». Расшифровка показателя по строке 1210 Баланса предусмотрена в пояснениях к отчетности – в таблице 6 «Затраты на производство».

Оценка незавершенного производства в бухгалтерском учете

Правила измерения рублевой стоимости НЗП закреплены в Положении, которое утверждено приказом Минфина России от 29.07.1998 № 34н.

Оценка незавершенного производства зависит от его масштаба. При штучном производстве незавершенную продукцию оценивают по фактическим затратам. А при серийном и массовом производстве – одним из трех способов:

- по стоимости исходного сырья;

- по производственной себестоимости, которая может быть нормативной или фактической.

Организация, производящая продукцию массово или серийно, сама выбирает вариант оценки НЗП и фиксирует его в бухгалтерской учетной политике.

Если технология основного производства предусматривает несколько этапов обработки сырья, то на каждом этапе в производстве образуется полуфабрикат. Организация может учитывать такие полуфабрикаты поэтапно, а может не учитывать, чтобы упростить учетный процесс.

Свой выбор ей необходимо отразить в бухгалтерской учетной политике . При этом нужно знать, что при упрощенном варианте учета у фирмы не будет достаточной информации о стоимости полуфабриката после каждой его обработки.

Незавершенное производство - счет не один

На каком счете учитывается незавершенное производство? Конечно, на каком-то производственном счете. Но таких счетов несколько, а незавершенная продукция может числиться в основном, вспомогательном, обслуживающем производстве. Поэтому НЗП отражают на разных счетах:

Дебет 20 (23, 29) Кредит 10 (02, 05, 23, 25, 26, 70, 69...)

– учтены производственные затраты.

В течение месяца прямые затраты списывают на производство:

Дебет 20 Кредит 10 (02, 05, 23, 29, 69, 70...)

Общепроизводственные затраты сначала суммируют:

Дебет 25 Кредит 10 (02, 05, 23, 69, 70...)

,

Дебет 20 Кредит 25

Общехозяйственные расходы, которые не включают сразу в себестоимость, сначала суммируют:

Дебет 26 Кредит 10 (02, 05, 69, 70...)

,

а в конце месяца их списывают на производство:

Дебет 20 Кредит 26

В конце месяца затраты, приходящиеся на завершенную производством продукцию, списываются со счета 20, и на нем остается только НЗП:

Дебет 43 (40, 90) Кредит 20 (23, 29)

.

Сальдо на счете 20 (23, 29) - это стоимость остатков незавершенного производства.

- Подробнее об использовании счета 20 в бухучете >>

- Узнайте, как правильно вести учет по

Вам понадобится

- Данные бухгалтерской отчетности:

- - о натуральном объеме незавершенного производства;

- - о фактических прямых затратах предприятия за месяц(счет 20 «Основное производство»).

- Договора на выполнение работ, заключенные с заказчиком.

Инструкция

Определите натуральный объем незавершенного производства (невыполненных заказов) по данным инвентаризации на конец месяца. Данные инвентаризации отражаются ежемесячно в инвентаризационных описях, либо в других документах, фиксирующих выполнение производственных заказов. Определите договорную (сметную) стоимость невыполненных заказов (по договорам на выполнение работ, заключенным с заказчиком) на начало и на конец месяца, подсчитайте договорную (сметную) стоимость заказов, выполненных в течение месяца.

Определите долю незавершенного производства в общем количестве заказов на конец месяца. Рассчитайте ее следующим образом:к договорной (сметной) стоимости незавершенных заказов на начало месяца прибавьте договорную (сметную) стоимость заказов, выполненных в течение месяца. Разделите договорную (сметную) стоимость невыполненных на конец месяца заказов на полученное число.

Рассчитайте фактическую стоимость незавершенного производства. Для этого распределите сумму прямых расходов между выполненными заказами и незавершенным производством следующим образом.

Возьмите остаток фактической суммы прямых затрат на начало месяца, прибавьте общую сумму фактических прямых затрат по данным бухгалтерского учета (обороты по дебету счета 20 «Основное производство»). Умножив общую сумму прямых затрат за месяц и их остатка начало месяца на долю незавершенного производства на конец месяца, вы получите фактическую стоимость незавершенного производства на конец месяца.

Укажите в учетной политике порядок распределения прямых расходов на выполнение и «незавершенку». В соответствии с Методическими указаниями МНС России по налогу на прибыль, вы можете сами выбрать экономически обоснованный показатель, по которому распределяются прямые затраты:стоимость заказов (договорная, сметная, стоимость по сумме прямых расходов в конкретном заказе) либо натуральные показатели, если эти показатели по различным заказам будут сопоставимы (километры и т.д.).

Обратите внимание

Оценка остатков незавершенного производства фиксируется документально в Ведомости оценки остатков незавершенного производства. Этот документ составляют в целом по организации, по местам нахождения и видам выпускаемой продукции. Данные, отраженные в указанном документе, служат основанием для распределения затрат между готовой продукцией и «незавершенкой» – с одной стороны, и между отдельными видами выпускаемой продукции - с другой.

Формы ведомости разрабатываются организацией самостоятельно в зависимости от особенностей производства.

Источники:

- Учет незавершенного производства