Иногда возникает необходимость подать при покупке квартиры 3-НДФЛ за второй год. Расскажем об этих случаях, а также особенностях подачи и заполнения данной декларации на имущественный вычет.

Причины

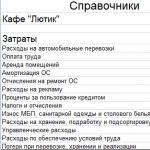

Реализовать право на получение имущественного налогового вычета при покупке жилья налоговый резидент РФ может только один раз в жизни. Однако по объективным обстоятельствам использование данного права до его полного исчерпания может занимать несколько лет или вообще растянуться на долгие годы (п. 9 ст. 220 НК РФ). В этом случае прибегают к повторной подаче 3-НДФЛ с покупки квартиры. На это могут быть 3 основные причины (см. таблицу).

| Причины заполнения 3-НДФЛ повторно при покупке квартиры | ||

|---|---|---|

| № | Ситуация | Пояснение |

| 1 | Квартира стоила меньше 2 млн рублей | Это значит, что оставшаяся сумма вычета (Цены квартиры МИНУС 2 млн р.) автоматически перешла на неопределенные будущие налоговые периоды. Когда будет приобретено очередное жилье, можно воспользоваться остатком этого вычета. Для этого сдают в ИФНС повторную декларацию 3-НДФЛ при покупке квартиры в последующем. Повторность здесь в том, что покупатель доиспользует тот же единственный вычет. |

| 2 | Небольшой официальный заработок покупателя | Экономическая суть в том, что перечисленного налоговым агентом в бюджет НДФЛ за год покупки квартиры не хватило, чтобы сразу вернуть всю положенную исходя из цены жилья сумму налога. В этом случае повторная декларация на налоговый вычет при покупке квартиры позволяет вернуть остальную сумму 13% налога. |

| 3 | В первичной декларации есть недочеты, ошибки и т. п. | Это чисто техническая причина, когда необходима повторная подача 3-НДФЛ с покупки квартиры. Несоответствия могут выявить как налоговики, так и сам покупатель жилья. |

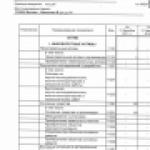

Чтобы получить при покупке квартиры имущественный вычет второй год, необходимо взять у работодателя справку о доходах по форме 2-НДФЛ именно за этот минувший год. Данные из нее отражают в Листе А декларации 3-НДФЛ:

Многие декларанты при возврате налога с покупки квартиры за второй год сталкиваются с такой проблемой: инспекция намекает, что надо бы заново подать документы, подтверждающие право на вычет. Однако подобное требование инспекторов – незаконно. В случае спорной ситуации ссылайтесь на многочисленные разъяснения Минфина и ФНС России. Например, письмо Минфина от 07 июня 2013 года № 03-04-05/21309.

Заполнение

В налоговом законодательстве не существует отдельных специальных правил, как заполнить декларацию повторно по покупке квартиры. Во всех случаях необходимо руководствоваться приказом Налоговой службы России от 24.12.2014 № ММВ-7-11/671. Им утверждены форма 3-НДФЛ, ее электронный формат и единые правила заполнения.

В итоге образец повторной 3-НДФЛ при покупке квартиры практически не отличается от подачи этой декларации на имущественный вычет по жилью впервые. Единственное, в Листе Д1 необходимо правильно:

- проставить год начала использования вычета (стр. 110) – это год, когда вы впервые от суммы купленной первой квартиры отняли 2 млн рублей и тем самым заявили вычет;

- указать остаток имущественного вычета из прошлой 3-НДФЛ на возврат налога (заметьте, что при ипотеке суммы приводят отдельно).

Текст этой статьи будет полезен тем налогоплательщикам, которые хотят узнать, как заполнить на имущественный вычет за 3 год.

Скачать образец бланка декларации 3-НДФЛ на имущественный вычет за 3 годДля того чтобы процедура возмещения налога за покупку недвижимости прошла успешно, настоятельно рекомендуем учитывать правила оформления налоговой декларации, о которых также пойдет речь.

- декларации за 2017 год.

- формы 3-НДФЛ на получение вычета за покупку имущества.

- Специальная для оформления налоговой декларации.

Как известно, компенсации, которые начисляются налогоплательщикам, вложившим материальные средства в приобретение или строительство имущественных объектов, имеют самый большой размер по сравнению с другими видами .

Так как налоговым законодательством принято правило, гласящее о том, что вернуть за год денег физическое лицо может не больше, чем внесло в государственный бюджет на подоходный налог, то выплата обычно растягивается на несколько лет.

Необходимо отметить, что для получения всех денежных средств, начисленных в качестве вычета за покупку имущества, подать форму 3-НДФЛ один раз недостаточно. Налогоплательщику следует каждый год вносить данные в бланк декларации, передавать его на рассмотрение в налоговую службу и таким образом постепенно забирать положенную ему имущественную компенсацию.

Первые страницы декларации

Перед тем как указывать информацию, связанную с купленным жильем или земельным участком, налогоплательщику необходимо внести данные о его доходах, а также отобразить некоторые сведения о себе. Это делается при помощи первых четырех листов формы 3-НДФЛ – титульного, первого раздела, второго, а также листа А и/или Б, последний из которых предназначен для заполнения физическими лицами, получающими денежные средства от зарубежных источников прибыли.

В основном , однако все же в них имеются и несколько следующих значений, как работать с которыми, знают не все заявители на имущественный вычет:

Лист Д1

После того как покупатель имущества оформит основные страницы декларации, ему потребуется поработать с листом Д1. Именно на данной странице формы 3-НДФЛ необходимо произвести расчет имущественной налоговой компенсации и указать некоторые сведения общего характера. Физическому лицу понадобится указать такую информацию:

- Код купленного имущества. Поскольку получить вычет можно не только за дом или за квартиру, но и за другие имущественные объекты, необходимо отметить, какая именно недвижимость была приобретена. Если это дом, к которому прилагается земельный участок, то код в данном случае 7, если квартира – 2.

- Признак претендента на вычет. Для того чтобы обозначить сколько собственников владеет объектом, на который заявлено получение налоговой скидки, а также кто из них ее оформляет, придуман код признака налогоплательщика. Таким образом, если вычетом хочет воспользоваться физическое лицо, которое является единственным владельцем дома, то ему нужно писать цифры 01.

- Данные об объекте. Также налогоплательщик должен указать, владеет ли он приобретенным имуществом в индивидуальном порядке или на объект оформлена собственность долевого либо совместного типа, написать полный адрес, по которому расположена данная недвижимость, а также проставить дату регистрации права на собственность и дату подачи на распределение имущественной налоговой компенсации.

- Различные суммы. В первую очередь, покупатель имущества обязан отобразить сумму, которую он потратил на его покупку, а затем сумму, (данное действие необходимо, если был взят кредит). Помимо этого, проставляется размер налоговой базы, из которого уже была вычтена имущественная налоговая компенсация, и пишется размер затрат, зафиксированных документально.

- Остаток вычета. Так как речь идет о получении компенсации имущественного типа за третий год, то очень важно правильно заполнить ячейку, подразумевающую указание остаточной налоговой скидки. Физическому лицу нужно взять декларацию за прошлый год и от суммы остатка зафиксированной в ней отнять размер вычета, который будет предоставлен ему за текущий налоговый период, а полученный результат отразить в строке 230 листа Д1.

Как вернуть налог за оплату ипотечных процентов

Так как кредит является довольно популярной услугой, позволяющей достаточно облегчить процедуру покупки недвижимости, то заемщики пользуются этим и начисляют физическим лицам немалые проценты.

Однако также предусмотрено в действующем законодательстве. Затраты подобного рода необходимо включить в соответствующие строки листа Д1 – 130 и 240.

Главное, вести отдельный учет по расходам, связанным с покупкой имущества и уплатой процента, и ни в коем случае не суммировать их.

Таким образом, в пункте 1.13 проставляется сумма, которую на данный момент заявитель на вычет потратил на погашение процентов и не получал за нее компенсацию, а в пункте 2.11 – остаток налоговой скидки, положенной за процентные расходы налогоплательщику в будущем.

Важно! Все суммы, заявленные физическим лицом в листе Д1, должны указываться на основе деклараций за либо быть подтверждены при помощи другой документации расчетного характера.

(ст. 216 , п. 1 ст. 229 НК РФ).

К лицам, обязанным представлять декларацию 3-НДФЛ относятся, в частности, ИП, которые применяют общую систему налогообложения (пп. 1 п. 1 , п. 5 ст. 227 НК РФ), а также граждане, которые продали до истечения 3 лет унаследованную или подаренную членом семьи квартиру (п. 17.1 ст. 217 , ст. 217.1 , пп. 2 п. 1 , п. 2 ст. 228 НК РФ).

Те физлица, которые не обязаны подавать декларацию по НДФЛ, могут сделать это по собственной инициативе. Например, для получения налогового вычета при покупке квартиры или земельного участка для строительства жилья (пп. 3 п. 1 , п. 7 ст. 220 , п. 2 ст. 229 НК РФ).

Приведем в нашей консультации для декларации 3-НДФЛ в 2018 бланк и образец заполнения.

Форма 3-НДФЛ в 2018: скачать бланк

Бланк налоговой декларации по форме 3-НДФЛ за 2017 год утвержден Приказом ФНС от 24.12.2014 № ММВ-7-11/671@. При этом необходимо учитывать, что при представлении формы 3-НДФЛ за 2017 год начиная с 19.02.2018 необходимо учитывать изменения, внесенные в форму Приказом ФНС от 25.10.2017 № ММВ-7-11/822@ .

А до этой даты налогоплательщики могут сдавать декларацию как на "старом", так и на "новом" бланке (Письмо ФНС от 21.12.2017 № ГД-4-11/26061).

Для формы 3-НДФЛ скачать бланк, представляемый в налоговую инспекцию по "старой" форме, можно по ссылке ниже:

Обновленный бланк налоговой декларации по форме 3-НДФЛ (с учетом Приказа ФНС от 25.10.2017 № ММВ-7-11/822@) можно скачать .

Бланк 3-НДФЛ можно представлять как на бумаге, так и в электронном виде.

Для сдачи декларации на бумаге, ее необходимо заполнить от руки или подготовить на компьютере и распечатать на принтере. При этом необходимо использовать чернила синего или черного цвета.

Декларация 3-НДФЛ содержит множество листов и разделов. И чтобы не запутаться, какие именно листы вам нужно заполнять, для подготовки декларации проще:

- или воспользоваться специальными программами для заполнения. Так, к примеру, на сайте ФНС www.nalog.ru в разделе «Программные средства - Декларация» содержится разработанная налоговыми органами программа, которую, предварительно установив на свой компьютер, можно использовать для заполнения налоговой декларации за 2017 год;

- или заполнить и отправить декларацию онлайн на сайте ФНС в интерактивном сервисе «Личный кабинет налогоплательщика для физических лиц». В личном кабинете можно не только подготовить, подписать электронной подписью и отправить саму декларацию, но и прилагаемые к ней документы, в т.ч. заявление на возврат налога. Поэтому такой вариант подготовки декларации можно считать наиболее удобным.

Состав налоговой декларации по НДФЛ и порядок ее заполнения

Форма 3-НДФЛ состоит из обязательных листа и разделов, а также листов, которые заполняются лишь отдельными налогоплательщиками (п. 2.1 Порядка , утв. Приказом ФНС от 24.12.2014 № ММВ-7-11/671@).

Так, все физлица, сдающие декларацию 3-НДФЛ, должны заполнять декларацию в следующем составе:

- Титульный лист;

- Раздел 1 «Сведения о суммах налога, подлежащих уплате (доплате) в бюджет/возврату из бюджета»;

- Раздел 2 «Расчет налоговой базы и суммы налога по доходам, облагаемым по ставке».

Листы А, Б, В, Г, Д1, Д2, Е1, Е2, Ж, З, И декларации 3-НДФЛ используются для исчисления налоговой базы и сумм налога и заполняются по необходимости.

К примеру, получающий доходы от источников в РФ гражданин, подающий налоговую декларацию в связи с продажей квартиры, заполняет помимо обязательной части следующие листы:

- Лист А «Доходы от источников в Российской Федерации»;

- Лист Д2 «Расчет имущественных налоговых вычетов по доходам от продажи имущества и имущественных прав».

А если такое физлицо еще и купило квартиру в 2016 году и заявляет налоговые вычеты в связи с этим, представляет помимо Титульного листа, Разделов 1 и 2, а также Листа А и листа Д2 дополнительно:

- Лист Д1 «Расчет имущественных налоговых вычетов по расходам на новое строительство либо приобретение объектов недвижимого имущества».

Подробный порядок заполнения листов и разделов декларации 3-НДФЛ приведен в Приложении № 2 к Приказу ФНС от 24.12.2014 № ММВ-7-11/671@.

Сроки представления декларации 3-НДФЛ

В общем случае декларация 3-НДФЛ представляется не позднее 30 апреля года, следующего за истекшим налоговым периодом (п. 1 ст. 229 НК РФ).

Если последний день срока приходится на выходной или нерабочий праздничный день, сдать декларацию можно в следующий за таким днем рабочий день (п. 7 ст. 6.1 НК РФ).

В связи с тем, что 30.04.2018 — выходной день в связи с переносом с субботы 28.04.2018, 01.05.2018 - Праздник Весны и Труда, а 02.05.2018 - также выходной день вследствие переноса выходного с воскресенья 07.01.2018 (ст. 112 ТК РФ , Постановление Правительства от 14.10.2017 № 1250), сдать декларацию 3-НДФЛ за 2017 год можно и 03.05.2018.

Если же подача декларации по НДФЛ - право, а не обязанность физлица (к примеру, при покупке квартиры и предъявлении имущественного налогового вычета), подать декларацию можно и после 03.05.2018.

Декларация, представляемая в налоговый орган для получения налогового вычета (далее н/в) по тратам за обучение , должна быть составлена на бланке формы 3-НДФЛ и заполнена в соответствии с установленным порядком. Бланк декларации должен быть того года, за который планируется возмещение расходов. Иными словами, если н/в заявляется за 2014 год, то и бланк должен быть актуальным именно на этот период.

Способы заполнения отчетности

- Ручное заполнение;

- На компьютере (без применения специальных программ);

- С помощью программ, разработанных ГНИВЦ ФНС.

- Заказать услугу на нашем сайте (форма внизу статьи или всплывающая форма в правом нижнем углу экрана).

Заполнение декларации от руки

Заполнение документа должно осуществляться в соответствии с установленным порядком, которым определены основные условия для заполнения декларации от руки. К ним законодатель относит:

- Внесение сведений в документ заглавными печатными буквами;

- Каждой букве должна отводиться отдельная ячейка (в том числе и знакам препинания);

- Сведения вносятся справа налево, числовые показатели выравниваются по правому краю;

- Пустые ячейки отчеркиваются прямой линией;

- В готовом документе не должно быть никаких исправлений, помарок, замазок, затирок и ошибок. Все сведения должны быть верными и актуальными. Ошибки в документе являются основанием для отказа в его приеме;

- В случае если документ распечатывается на компьютере, не допускается печать с двух сторон, а также скрепление листов документа и повреждение, расположенного в верхней части документа, штрих-кода.

В случае возникновения каких-либо вопросов гражданин может обратиться за разъяснением в налоговый орган, который обязан будет проконсультировать лицо и если это необходимо, помочь ему заполнить декларацию.

Заполнение отчетности с помощью компьютера (без использования спецпрограмм)

Для того чтобы заполнить декларацию на компьютере, необходимо вначале установить на ПК такие программы, как Acrobat Reader (если декларация в формате *pdf) и Microsoft Excel (если декларация в формате *xlc). Декларацию 3-НДФЛ в формате *pdf можно скачать на сайте ФНС РФ . Более адаптированную и простую для заполнения форму в формате *xlc можно скачать на нашем сайте.

Для того чтобы заполнить декларацию на компьютере, необходимо вначале установить на ПК такие программы, как Acrobat Reader (если декларация в формате *pdf) и Microsoft Excel (если декларация в формате *xlc). Декларацию 3-НДФЛ в формате *pdf можно скачать на сайте ФНС РФ . Более адаптированную и простую для заполнения форму в формате *xlc можно скачать на нашем сайте.

К электронному заполнению законодатель не предъявляет столь строгих требований, как к ручному и ограничивается лишь указанием на то, что сведения должны быть внесены заглавными печатными буквами с использованием шрифта Courier New размером 16-18.

Заполнение документа с использованием специальных программ

Наиболее простым является способ внесения сведений в отчетность с помощью специального ПО, разработанного финансовым ведомством.

Наиболее простым является способ внесения сведений в отчетность с помощью специального ПО, разработанного финансовым ведомством.

Программы расположены на сайте ФНС РФ и ГНИВЦ ФНС и доступны для скачивания абсолютно бесплатно. Всего способов заполнения отчетности с помощью указанных программ три:

- Личный кабинет налогоплательщика (ЛКН);

- Программа «Декларация»;

- Программа «Налогоплательщик ЮЛ».

Рекомендация: Наиболее адаптированной для применения физическими лицами является программа «Декларация», которую можно скачать на сайте финансового ведомства. Заполнение отчетности в ЛКН возможно только после личного обращения в налоговый орган для регистрации учетной записи пользователя. Для отправки документа по электронным каналам связи необходимо наличие ЭЦП (цифровой подписи).

Порядок заполнения декларации при заявлении н/в за обучение

Исходные данные

Малинин В.В. в 2015 г. оплатил курсы повышения квалификации, истратив на это 75 тыс. руб.

В указанный период Малинин работал на заводе «Станколит» в должности токаря с з/п 45 700 руб. в месяц. По итогам года его доход составил 548 400 руб., из которых 71 292 руб. пошли на уплату подоходного налога.

При составлении отчетности, необходимой для получения н/в, он должен будет заполнить следующие листы: Титульный, Разделы 1 и 2, Листы А и Е1.

|

Строка (номер примечания) |

Пояснение |

|

Отражается индивидуальный номер н/п согласно выданному свидетельству о постановке на учет в н/о. |

|

|

«0» - при сдаче первичной декларации (в нашем случае); «1 и т.д.» - если сдается корректировочная (если в предыдущей были обнаружены ошибки и налоговый инспектор потребовал внести исправления в н/д) декларация. |

|

|

Указывается значение «34», так как декларация - годовая. Для иных случаев (когда отчетность подается, например, ИП) в данной ячейке указывается иной период. При заявлении н/в всегда указывается значение «34». |

|

|

Вписывается год, в котором были произведены траты на обучение, и соответственно за который заявляется вычет. |

|

|

Указывается код н/о, на учете в котором состоит заявитель н/в. Узнать данный код можно по первым 4 числам ИНН либо обратившись к сайту ФНС РФ. |

|

|

Так как н/в заявляется в РФ, то указывается значение «643». |

|

|

Для физлиц, заявляющих н/в код всегда - 760 |

|

|

Блоки «Сведения о н/п» и «Сведения о документе, удостоверяющем личность» заполняются строго в соответствии с паспортом, в том числе и место рождения. |

|

|

Для физлиц, заявляющих н/в всегда указывается значение - 1. |

|

Строка (номер примечания) |

Пояснение |

|

Указывается адрес МЖ в соответствии с паспортом (место прописки). |

|

|

Номер телефона необходимо указать именно контактный, по которому налоговый инспектор сможет связаться с заявителем н/в в случае, если возникнут какие-либо вопросы. |

|

|

Общее количество листов по данному виду вычета, как правило, не превышает - 5. Большее количество может быть только в случае, если н/п имеет большое количество источников доходов и для их указания требуется заполнение нескольких листов А. Во втором поле (справа) необходимо указать общее количество листов документов, прилагаемых к декларации для подтверждения права на н/в. Декларация в общем количестве листов не считается. |

|

|

Если гражданин сам подает н/д, то указывается только значение - 1, а остальные поля отчеркиваются. Если представитель налогоплательщика, то ставится значение - 2, ниже вносятся ФИО представителя и сведения о доверенности. |

Так как в нашем случае, вычет заявляется по расходам за обучение, разделы 1 и 2 данного листа не заполняются.

|

Строка (номер примечания) |

Пояснение |

|

Указываем сумму трат, израсходованных на обучение (но не более установленного предела). |

|

|

Если заявляется только вычет по обучению, то данные строки не заполняются. |

|

|

Общая сумма трат по расходам на обучение, лечение и уплату страховых взносов. Так как в нашем случае были только траты на обучение, отражаем сумму равную п. 3.1. |

|

|

Если в году, за который заявляется н/в, заявитель уже получает вычеты по месту работу необходимо указать их сумму. |

|

|

Отражается общая сумма всех вычетов по данному листу. В нашем случае это только н/в по обучению. |

Если вам требуется квалифицированная помощь в подготовке всех необходимых документов и заполнении формы 3-НДФЛ на налоговый вычет, то наши специалисты готовы сделать это за вас.