Приложение

к Приказу

Коммерческий банк «АКРОПОЛЬ» акционерное общество, именуемый далее «Банк», в лице ______________________________, действующего на основании _________________________, с одной стороны,

Гр.__________________________________________ , паспорт: серия _____ номер _____ дата выдачи __________, кем выдан ___________________________________________, именуемый далее «Бенефициар», с другой стороны,

и Гр.______________________________________ , паспорт: серия _____ номер ____ дата выдачи __________, кем выдан ______________________________________________, именуемый далее «Владелец счета», с третьей стороны, далее вместе именуемые «Стороны», заключили настоящий Договор номинального счета (далее – Договор) о нижеследующем:

1. ПРЕДМЕТ ДОГОВОРА

1.1. Банк открывает Владельцу счета номинальный счет в валюте Российской Федерации (далее – Счет) для совершения операций с денежными средствами , права на которые принадлежат Бенефициару.

Право распоряжения денежными средствами, находящимися на Счете, принадлежит Владельцу счета на основании _____________________________________________________________________________________

(наименование и реквизиты документа, подтверждающего исполнение обязанности опекуна/попечителя)

1.2. Банк осуществляет зачисление на Счет сумм алиментов , пенсий, пособий, возмещения вреда здоровью и вреда, понесенного в случае смерти кормильца, а также ________________________________________________

______________________________________________________________________________________________

(указать иные средства, выплачиваемые на содержание Бенефициара (при наличии))

за исключением доходов, которыми Бенефициар вправе распоряжаться самостоятельно в соответствии с действующим законодательством Российской Федерации (далее – социальные доходы Бенефициара).

1.3. Банк выполняет распоряжения Владельца счета о переводе и выдаче денежных средств со Счета и проведение других операций по нему, не связанных с осуществлением предпринимательской деятельности или частной практикой, в соответствии с действующим законодательством Российской Федерации, нормативными актами Банка России и условиями настоящего Договора (далее «расчетно-кассовое обслуживание»).

1.4. Расчетно-кассовое обслуживание осуществляется Банком в течение операционного времени, установленного Банком для обслуживания клиентов, в соответствии с Операционными правилами Банка, размещенными на web-сайте Банка по адресу: www. acropol. ru.

1.5. Расчетно-кассовое обслуживание осуществляется Банком за плату в соответствии с Тарифами Банка, размещенными на web-сайте Банка по адресу: www. acropol. ru.

1.6. Размещенные на Счете денежные средства застрахованы в порядке, размерах и на условиях, установленных Федеральным законом от 01.01.2001г. «О страховании вкладов физических лиц в банках Российской Федерации ».

1.7. Термины, применяемые в настоящем Договоре:

- «банковский день» - установленный Банком рабочий день, под которым понимаются календарные дни, кроме установленных федеральными законами выходных и праздничных дней, а также выходных дней, перенесенных на рабочие дни решением Правительства Российской Федерации, в течение которого Банк осуществляет обслуживание клиентов, прием документов для отражения в учете, консультационную работу; «операционное время» - установленный Банком период времени, в течение которого Банк принимает от клиентов расчетные документы текущим банковским днем; «безотзывность перевода» - отсутствие или прекращение возможности отзыва распоряжения об осуществлении денежного перевода в определенный момент времени. Безотзывность перевода денежных средств наступает с момента списания денежных средств со Счета.

2. ПОРЯДОК ОТКРЫТИЯ И ВЕДЕНИЯ СЧЕТА

2.1. Банк открывает Владельцу счета Счет № ____________________ на основании письменного заявления Владельца счета по форме, установленной Банком, и при предоставлении всех надлежащим образом оформленных документов согласно Приложению №1 к настоящему Договору, а также документов и информации, требуемой для проведения идентификации Владельца счета, его представителя, Бенефициара и иных лиц в соответствии с действующим законодательством Российской Федерации, нормативными актами Банка России и внутренними документами Банка.

2.2. Открытие Счета, прием и оформление документов осуществляется Банком при личном присутствии Владельца счета (его уполномоченного представителя) и Бенефициара.

2.3. Переводы денежных средств по Счету осуществляются Банком посредством зачисления денежных средств на Счет и списания денежных средств со Счета на основании распоряжений Владельца счета, получателей средств, а также лиц и органов, имеющих право на основании законодательства Российской Федерации предъявлять распоряжения к банковским счетам (далее – взыскатели средств), составленных в соответствии с требованиями действующего законодательства Российской Федерации, нормативных актов Банка России и настоящего Договора (далее – распоряжения).

2.4. Списание денежных средств со Счета осуществляется Банком в пределах остатка денежных средств на Счете, достаточного для совершения операций с учетом комиссионного вознаграждения Банка, по состоянию на начало текущего банковского дня.

Банк не осуществляет контроль использования Владельцем счета денежных средств в интересах Бенефициара, за исключением случаев, предусмотренных законодательством Российской Федерации.

2.5. При достаточности денежных средств на Cчете распоряжения подлежат исполнению в последовательности их поступления в Банк. При блокировании (замораживании) денежных средств на Счете в соответствии с требованиями законодательства Российской Федерации в сфере противодействия легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, распоряжения Владельца счета не исполняются, за исключением случаев, установленных законодательством Российской Федерации.

2.6. При недостаточности денежных средств на Счете распоряжения, если иное не предусмотрено законодательством Российской Федерации, не принимаются Банком к исполнению и возвращаются отправителям распоряжений не позднее рабочего дня, следующего за днем их поступления в Банк.

2.7. Зачисление поступающих на Счет денежных средств, а также списание (выдача) денежных средств со Счета осуществляется Банком не позднее банковского дня, следующего за днем поступления в Банк соответствующего распоряжения.

Перевод денежных средств осуществляется в срок не более 3 (трех) рабочих дней со дня списания денежных средств со Счета.

2.8. Распоряжения, поступившие в Банк в течение операционного времени Банка, принимаются к исполнению текущим банковским днем. Документы, поступившие в Банк после окончания операционного времени Банка, принимаются к исполнению следующим банковским днем.

2.9. Списание денежных средств со Счета без распоряжений Владельца счета осуществляется Банком в случаях, предусмотренных действующим законодательством Российской Федерации, а также настоящим Договором.

Приостановление операций по Счету, арест или списание денежных средств, находящихся на Счете, по обязательствам Владельца счета, за исключением обязательств, предусмотренных в п. 2.13 настоящего Договора, не допускается.

Арест или списание денежных средств со Счета по обязательствам Бенефициара допускается по решению суда, списание денежных средств допускается также в случаях, предусмотренных законом или настоящим Договором.

2.10. Выписки по Счету выдаются Владельцу счета (его представителю) по мере совершения операций, а также по требованию Владельца счета и Бенефициара в сроки и порядке, установленные Операционными правилами Банка и в карточке с образцами подписей и оттиска печати (далее – Карточка) при предъявлении указанными лицами документов, удостоверяющих их личности.

В случае не предоставления Владельцем счета своих возражений в письменной форме в течение 10 (Десяти) календарных дней после получения выписки по Счету, проведенные операции и остаток по Счету считаются подтвержденными Владельцем счета.

Оригиналы выписок и приложения к ним хранятся Банком в течение 30 (Тридцати) календарных дней, после чего подлежат уничтожению. При обращении Владельца счета (его представителя) или Бенефициара в Банк о выдачи выписок и/или приложений к ним по истечении указанного срока, Банк на основании заявления Владельца счета (его представителя) или Бенефициара оформляет копии выписок и/или приложений к ним, которые оплачиваются Владельцем счета в соответствии с утвержденными Тарифами Банка.

2.11. Проценты на остаток денежных средств на Счете Банком не начисляются, кредитование Счета (овердрафт) не допускается, если иное Стороны не предусмотрели в дополнительном соглашении к настоящему Договору.

2.12.Плата за услуги Банка, а также суммы, затраченные Банком на почтовые, телекоммуникационные и прочие расходы, связанные с выполнением распоряжений Владельца счета, взимаются Банком путем списания со Счета сумм комиссий и расходов Банка на основании банковского ордера в день совершения операции или возникновения расходов Банка, если иное не установлено Тарифами Банка.

2.13. Настоящим Владелец счета дает Банку согласие (акцепт) на списание со Счета:

Денежных средств в счет оплаты комиссий за осуществление банковских операций и оказание Банком услуг, предусмотренных Тарифами Банка, а также в счет возмещения сумм, затраченных Банком на почтовые, телекоммуникационные и прочие расходы, связанные с выполнением распоряжений Владельца счета;

Ошибочно зачисленных на Счет средств;

2.14. Согласие (акцепт) Владельца счета на списание Банком денежных средств со Счета в случаях, указанных в п. 2.13. настоящего Договора, является заранее данным акцептом на исполнение Банком распоряжений и оформляется Владельцем счета в виде отдельного документа, в том числе заявления о заранее данном акцепте, составленного на бумажном носителе с указанием суммы акцепта или порядка ее определения, сведений о получателе средств, об обязательстве, а также иных сведений.

3. ПРАВА И ОБЯЗАННОСТИ СТОРОН

3.1. Банк обязуется:

3.1.1. Открыть Владельцу счета Счет не позднее 5 (Пяти) банковских дней после предоставления Владельцем счета в Банк всех документов, указанных в п. 2.1 настоящего Договора, и осуществлять расчётно-кассовое обслуживание в порядке, предусмотренном действующим законодательством Российской Федерации, нормативными актами Банка России, Операционными правилами Банка и настоящим Договором.

3.1.2. При приеме к исполнению распоряжения Владельца счета удостовериться в праве Владельца счета распоряжаться денежными средствами, проверить реквизиты перевода, достаточность денежных средств на Счете для исполнения распоряжения, а также выполнить иные процедуры приема к исполнению распоряжений, предусмотренные законодательством Российской Федерации и Банковскими правилами Банка.

3.1.3. Выдавать Владельцу счета (его представителю) и Бенефициару выписки по Счету в сроки, установленные настоящим Договором и Операционными правилами Банка.

3.1.4. Информировать Владельца счета и/или Бенефициара об исполнении распоряжений не позднее следующего банковского дня с даты получения соответствующего письменного запроса Владельца счета или Бенефициара.

3.1.5. Хранить тайну Счета, операций по Счету и сведений о Владельце счета и/или Бенефициаре. Сведения, составляющие банковскую тайну , могут быть предоставлены только Владельцу счета, его уполномоченному представителю и Бенефициару. Государственным органам и их должностным лицам такие сведения могут быть предоставлены исключительно в случаях и в порядке, предусмотренных законодательством Российской Федерации.

3.1.6. Применять меры по замораживанию (блокированию) денежных средств, находящихся на Счете, в порядке и случаях, предусмотренных действующим законодательством Российской Федерации о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

3.1.7. Незамедлительно информировать Бенефициара в случае поступления в Банк заявления Владельца счета о расторжении настоящего Договора.

3.1.8. Расторгнуть настоящий Договор в случае получения соответствующего заявления от Владельца счета только при наличии письменного согласия Бенефициара.

3.1.9. В случае, если суммарный размер денежных средств, находящихся на Счете, превысит предусмотренный Федеральным законом от 01.01.2001г. «О страховании вкладов физических лиц в банках Российской Федерации» размер возмещения по вкладам, не позднее следующего рабочего дня уведомить Владельца счета, а также орган опеки и попечительства о сумме такого превышения и о последствиях такого превышения.

3.2. Банк вправе:

3.2.1. Составлять распоряжения от имени Владельца счета при наличии соответствующего письменного заявления Владельца счета, оформленного по форме, установленной Банком.

3.2.2. Списывать со Счета без дополнительных распоряжений Владельца счета денежные средства:

- по обязательствам Бенефициара по решению суда, а также в случаях, предусмотренных действующим законодательством Российской Федерации. В указанных случаях Банк не рассматривает по существу возражения Владельца счета против списания денежных средств со Счета, при этом ответственность за правомерность списания денежных средств со Счета несет взыскатель; в случаях, предусмотренных пунктом 2.13. настоящего Договора.

В случаях, когда получателем средств является Банк, списание денежных средств со Счета осуществляется банковским ордером.

3.2.3. Вносить изменения в действующие Тарифы и Операционные правила Банка с предварительным уведомлением Владельца счета в срок не позднее, чем за 10 (Десять) календарных дней до даты изменения, путем размещения соответствующей информации на информационных стендах Банка и на web-сайте Банка по адресу: www. acropol. ru.

3.2.4. Отказать Владельцу счета:

- в проведении операций по Счету при наличии фактов, свидетельствующих о противоречии операций действующему законодательству Российской Федерации, а также операций, по которым не представлены документы в соответствии с действующим законодательством Российской Федерации; в приеме распоряжения к исполнению при нарушении Владельцем счета правил оформления распоряжений и сроков их представления в Банк, в случаях, когда у Банка имеются явные сомнения в подлинности распоряжения, в том числе при несоответствии подписи, проставленной в распоряжении, образцу подписи в Карточке; в выполнении распоряжения Владельца счета при отсутствии на Счете денежных средств для оплаты услуг Банка в соответствии с действующими Тарифами Банка; в выполнении распоряжения Владельца счета о совершении операции по Счету (за исключением операций по зачислению денежных средств на Счет) в случаях, предусмотренных действующим законодательством Российской Федерации и нормативными актами Банка России о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

3.2.5. Приостанавливать расходные операции по Счету, блокировать (замораживать) денежные средства на Счете в порядке и сроки, установленные действующим законодательством Российской Федерации о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма.

3.2.6. Приостановить расходные операции по Счету в случае установления Банком факта прекращения Владельцем счета обязанностей опекуна/попечителя и не поступлении в Банк заявления о расторжении настоящего Договора. При этом, Банк, не позднее дня следующего за днем указанного приостановления, уведомляет Владельца счета и Бенефициара о приостановлении расходных операций по Счету, а также о возможности получения Бенефициаром (перечисления на его любой счет) денежных средств, находящихся на Счете.

3.2.7. Расторгнуть настоящий Договор в одностороннем порядке в соответствии с пунктом 5.2. статьи 7 Федерального закона -ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

3.2.8. Изменить в одностороннем порядке номер Счета в случае, когда необходимость такого изменения вызвана требованиями действующего законодательства Российской Федерации и нормативных актов Банка России, предварительно письменно уведомив Клиента не позднее, чем за 5 (Пять) календарных дней до даты такого изменения.

3.2.9. Запрашивать у Владельца счета и Бенефициара документы и информацию, являющиеся основанием совершения операций по Счету, документы и информацию, необходимые для обновления сведений о Владельце счета и Бенефициаре, а также иную информацию и документы, необходимые для осуществления Банком своих обязанностей в соответствии с действующим законодательством Российской Федерации и нормативными актами Банка России.

3.3. Владелец счета обязуется:

3.3.1. Предоставить все необходимые для открытия Счета документы в соответствии с перечнем, утвержденным Банком (Приложение к настоящему Договору).

3.3.2. Предоставлять в Банк:

Сведения о себе, своих представителях (при их наличии) не реже одного раза в год, а также обновлять сведения при их изменении, а также по запросу Банка;

3.3.3. Сообщить Банку в письменном виде в течение 10 (Десяти) календарных дней после получения выписок о суммах денежных средств, ошибочно списанных или зачисленных на Счет, а также обеспечить их немедленный возврат Банку.

3.3.4. Оплачивать услуги Банка по расчетно-кассовому обслуживанию в соответствии с условиями настоящего Договора и Тарифами Банка, а также возмещать почтовые и телеграфные (телекоммуникационные) расходы Банка, связанные с исполнением распоряжений Владельца счета.

3.3.5. Обеспечивать наличие на Счете остатка денежных средств в размере, достаточном для оплаты услуг Банка и возмещения расходов Банка в соответствии с настоящим Договором.

3.3.6. Письменно уведомлять Банк обо всех изменениях в сведениях, подлежащих установлению Банком при открытии Счета, в том числе связанных с идентификацией Владельца счета, его представителей (при их наличии), с полномочиями по распоряжению Счетом, данными документов, удостоверяющих личность, адресами места жительства (регистрации), места пребывания, номерами телефонов (факса), с обязательным представлением в Банк оригиналов или надлежащим образом заверенных копий документов, подтверждающих изменения указанных сведений, не позднее 3 (Трех) рабочих дней с даты таких изменений. При изменении любых данных документа, удостоверяющего личность Владелец счета предъявляет в Банк новый документ, удостоверяющий личность. При изменении фамилии, имени или отчества, Владелец счета предъявляет в Банк новую Карточку.

Непредставление Владельцем счета указанных сведений и документов при изменении его идентификационных признаков, том числе фамилии, имени, отчества, реквизитов документа, удостоверяющего личность, адреса места жительства (регистрации), места пребывания, может служить основанием для отказа Владельцу счета в выполнении распоряжения о совершении операции и расторжения Банком настоящего Договора в силу Федерального закона -ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

3.3.7. В течение 3 (Трех) рабочих дней с момента наступления события информировать Банк о прекращении Владельцем счета обязанностей опекуна/попечителя с предоставлением подтверждающих документов.

3.3.8. При посещении Банка знакомиться с информацией, размещенной на информационных стендах Банк, а также своевременно знакомиться с вновь установленными и размещенными на web-сайте Банка по адресу: www. acropol. ru, Тарифами Банка.

3.4. Владелец счета вправе:

3.4.1. Вносить денежные средства на Счет при условии, что суммарный размер денежных средств, находящихся на Счете, не превышает предусмотренный Федеральным законом от 01.01.2001г. «О страховании вкладов физических лиц в банках Российской Федерации» размер возмещения по вкладам.

3.4.2. Распоряжаться денежными средствами, находящимися на Счете, в порядке и пределах, установленных действующим законодательством Российской Федерации и настоящим Договором.

3.4.3. Получать выписки по Счету и справки об исполнении распоряжений, обращаться с письменными запросами в Банк за содействием в розыске не поступивших на Счет денежных средств при условии предоставления Банку всей необходимой для розыска информации.

3.4.4. Предоставить в Банк заявление на составление распоряжений от своего имени для осуществления разового и (или) периодического перевода денежных средств по Счету.

3.4.5. Получать наличные денежные средства со Счета в пределах остатка средств на Счете при наличии в Банке соответствующей заявки.

3.4.6. Отозвать распоряжение до наступления безотзывности перевода денежных средств. Отзыв распоряжения осуществляется на основании представленного Владельцем счета в Банк заявления об отзыве на бумажном носителе, которое служит основанием для возврата распоряжения.

3.4.7. Расторгнуть настоящий Договор только при наличии письменного согласия Бенефициара.

3.5. Бенефициар вправе:

3.5.1. Получать выписки по Счету и справки об исполнении распоряжений, обращаться с письменными запросами в Банк за содействием в розыске не поступивших на Счет денежных средств при условии предоставления Банку всей необходимой для розыска информации.

3.5.2. Требовать от Банка предоставления сведений, составляющих банковскую тайну.

3.6. Бенефициар обязуется:

3.6.1. Предоставлять в Банк:

Надлежащим образом оформленные документы и информацию, запрашиваемую Банком в соответствии с действующим законодательством Российской Федерации и нормативными актами Банка России, в том числе документы и информацию, необходимую для исполнения Банком требований законодательства о противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, а также в целях реализации принципа «Знай своего клиента»;

Сведения о себе не реже одного раза в год, а также обновлять сведения при их изменении, а также по запросу Банка.

3.6.2. Письменно уведомлять Банк обо всех изменениях в сведениях, подлежащих установлению Банком при открытии Счета, в том числе связанных с идентификацией Бенефициара, с данными документов, удостоверяющих личность, адресами места жительства (регистрации), места пребывания, номерами телефонов (факса), с обязательным представлением в Банк оригиналов или надлежащим образом заверенных копий документов, подтверждающих изменения указанных сведений, не позднее 3 (Трех) рабочих дней с даты таких изменений. При изменении любых данных документа, удостоверяющего личность Бенефициар предъявляет в Банк новый документ, удостоверяющий личность.

Непредставление Бенефициаром указанных сведений и документов при изменении его идентификационных признаков, том числе фамилии, имени, отчества, реквизитов документа, удостоверяющего личность, адреса места жительства (регистрации), места пребывания, может служить основанием для отказа Владельцу счета в выполнении распоряжения о совершении операции и расторжения Банком настоящего Договора в силу Федерального закона -ФЗ «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма».

Банк не несет ответственность за возможные неблагоприятные последствия, связанные с несвоевременным получением Банком вышеуказанного уведомления и использования неверных данных.

3.6.3. В случае получения от Банка информации о поступления в Банк заявления Владельца счета о расторжении настоящего Договора, направить в Банк в течение 3 (Трех) дней с момента получения уведомления Банка, свое письменное согласие или несогласие с расторжением настоящего Договора, а также, в случае согласия с расторжением, представить указание по действиям Банка с остатком денежных средств на Счете.

3.6.4. При посещении Банка знакомиться с информацией, размещенной на информационных стендах Банк, а также своевременно знакомиться с вновь установленными и размещенными на web-сайте Банка по адресу: www. acropol. ru, Тарифами Банка.

4. ОТВЕТСТВЕННОСТЬ СТОРОН

4.1. Банк несет ответственность в соответствии с действующим законодательством Российской Федерации в случаях несвоевременного зачисления на счет поступивших Бенефициару денежных средств, либо их необоснованного списания Банком со Счета, а также невыполнения указаний Владельца счета о перечислении денежных средств со Счета.

4.2. Владелец счета и Бенефициар несет ответственность за достоверность представляемых документов, за своевременность предоставления информации о внесении в эти документы изменений и дополнений, необходимых для открытия Счета по настоящему Договору и /или осуществления операций по Счету.

4.3. Банк не несет ответственности за задержку осуществления операций по Счету в случаях, если эта задержка произошла не по вине Банка.

4.4. Банк не несет ответственности за нарушение сроков исполнения и иные последствия, наступившие вследствие ошибок, допущенных Владельцем счета при оформлении расчетных документов.

4.5. Банк не несет ответственности за достоверность и достаточность информации, содержащейся в полученных от Владельца счета распоряжениях, а также в расчетных документах по зачислению средств в пользу Бенефициара.

4.6. Банк не несет ответственности за действия территориальных учреждений Банка России и других контролирующих уполномоченных органов, а также за действия (бездействие) иных кредитных организаций.

Приостановление операций по Счету и отказ от выполнения операций в случаях, предусмотренных Федеральным законом от 7 августа 2001 г. «О противодействии легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма», не является основанием для возникновения гражданско-правовой ответственности Банка.

4.7. Стороны не несут ответственности за неисполнение или ненадлежащее исполнение обязательств по настоящему Договору в случае возникновения обстоятельств непреодолимой силы (форс-мажор), под которыми понимаются природные стихийные явления (землетрясения, пожары, наводнения и т. п.), некоторые обстоятельства общественной жизни (массовые беспорядки, забастовки, революции, военные действия, эпидемии и т. п.), запретительные или ограничительные акты государственных органов, а также иные обстоятельства, не зависящие от волеизъявления Сторон. При возникновении вышеуказанных обстоятельств Стороны обязаны в разумно короткий срок, но не более 7 (Семи) календарных дней с даты наступления таких обстоятельств информировать друг друга о случившемся. Неисполнение указанной обязанности лишает Сторону права ссылаться на действие обстоятельств непреодолимой силы как освобождающих от ответственности.

5. ПОРЯДОК РАССМОТРЕНИЯ СПОРОВ

5.1. Все споры и разногласия, которые могут возникнуть между Сторонами в ходе исполнения ими своих обязательств по настоящему Договору, разрешаются Сторонами путем переговоров.

В случае не достижения соглашения споры передаются на рассмотрение в суд общей юрисдикции в соответствии с законодательством Российской Федерации.

Данный пункт не должен трактоваться, как установление Сторонами претензионного порядка разрешения споров по настоящему Договору.

6. СРОК ДЕЙСТВИЯ ДОГОВОРА, ПОРЯДОК ЕГО ИЗМЕНЕНИЯ И РАСТОРЖЕНИЯ

6.1. Настоящий Договор вступает в силу с даты его подписания обеими Сторонами и действует неопределенный срок.

6.2. Настоящий Договор может быть расторгнуть по заявлению Владельца счета только при наличии письменного согласия Бенефициара.

6.3. При отсутствии в течение 2 (Двух) лет денежных средств на Счете и операций по Счету Банк вправе в одностороннем порядке отказаться от исполнения настоящего Договора, предупредив в письменной форме об этом Владельца счета и Бенефициара. Настоящий Договор считается расторгнутым по истечении 2 (Двух) месяцев со дня направления Банком такого предупреждения, если на Счет в течение этого срока не поступили денежные средства.

6.4. Настоящий Договор может быть расторгнут Банком в одностороннем порядке в случаях, установленных законом, с обязательным письменным уведомлением об этом Владельца счета и Бенефициара. Настоящий Договор считается расторгнутым по истечении 60 (Шестидесяти) календарных дней со дня направления Банком Владельцу счета и Бенефициару уведомления о расторжении Договора банковского счета.

6.5. Настоящий Договор может быть расторгнут по требованию Банка на основании решения суда в случаях, установленных действующим законодательством Российской Федерации, в том числе пунктом 2 статьи 859 Гражданского кодекса Российской Федерации, а также подпунктом 1 пункта 2 статьи 450 Гражданского кодекса Российской Федерации - при существенном нарушении Владельцем счета или Бенефициаром условий настоящего Договора.

6.6. Прекращение действия настоящего Договора является основанием закрытия Счета.

6.7. При закрытии Счета остаток денежных средств на Счете выдается Бенефициару либо перечисляется на другой номинальный счет, указанный Владельцем счета в заявлении о прекращении действия настоящего Договора, в течение 7 (Семи) календарных дней после получения такого заявления Владельца счета.

6.8. Настоящий договор может быть изменен по взаимному согласию всех Сторон. Все изменения и дополнения к настоящему Договору, за исключением Приложений к настоящему Договору, являются действительными, если они совершены в письменной форме и подписаны уполномоченными представителями обеих Сторон.

7. ЗАКЛЮЧИТЕЛЬНЫЕ ПОЛОЖЕНИЯ

7.1. Во всем остальном, что прямо не предусмотрено настоящим Договором, Стороны руководствуются действующим законодательством Российской Федерации.

7.2. Настоящий Договор составлен в 2 (Двух) экземплярах, имеющих одинаковую юридическую силу, по одному экземпляру для каждой Стороны.

7.3. Подписывая настоящий Договор, Владелец счета и Бенефициар подтверждают, что они ознакомлены с Тарифами Банка, включая предусмотренные ими услуги, размеры комиссионного вознаграждения Банка, с порядком и сроками взимания комиссионного вознаграждения, действующими на дату подписания настоящего Договора и с правом Банка изменять Тарифы в одностороннем порядке в соответствии с условиями настоящего Договора. Копии Тарифов Банка Владельцем счета и Бенефициаром получены. Банк не несет ответственность за несвоевременное ознакомление Владельца счета или Бенефициара с вновь установленными и размещенными на информационных стендах Банка и/или на web-сайте Банка по адресу: www. acropol. ru, Тарифами Банка.

7.4. К настоящему Договору прилагается и является его неотъемлемой частью Перечень документов Банка (Приложение).

8. АДРЕСА, РЕКВИЗИТЫ И ПОДПИСИ СТОРОН

Приложение

к договору номинального счета

(с физическим лицом – опекуном/попечителем)

Перечень

документов, необходимых для открытия номинального счета

физическому лицу – опекуну/попечителю

Заявление об открытии счета (по форме Банка) |

|

Договор номинального счета в двух экземплярах (по форме Банка) |

|

Анкета физического лица (по форме Банка) |

|

Сведения о Бенефициаре в объеме сведений о выгодоприобретателе (по форме Банка) |

|

Документ, удостоверяющий личность физического лица (владельца счета), его представителя, Бенефициара |

|

Карточка с образцами подписей и оттиска печати (Карточка), удостоверенная нотариусом или уполномоченным сотрудником Банка, за исключением случая, когда:

|

|

Доверенность на представителя физического лица (владельца счета) |

|

Свидетельство о постановке на учет в налоговом органе (при наличии) |

|

Документ, подтверждающий исполнение физическим лицом (владельцем счета) обязанности опекуна/попечителя |

Данный перечень документов не является исчерпывающим и Банк вправе запросить иные документы и сведения в соответствии с законодательством о легализации (отмыванию) доходов, полученных преступным путем, и финансированию терроризма, в том числе документы, подтверждающие достоверность сведений о владельце счета, его представителях, и Бенефициаре.

Документы представляются в Банк в виде:

Копий, удостоверенных нотариусом или уполномоченным государственным органом (регистрирующим, налоговым и т. п.);

Оригиналов документов (для изготовления и заверения Банком копий с оригиналов представленных Владельцем счета документов).

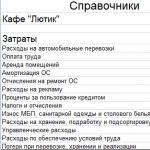

Номинальные счета используются банками для физических и юридических лиц, но в чем суть данной услуги? Какие есть варианты и для кого может быть удобно открытие такого счета, разберем в понятных терминах.

Что такое «номинальный счет» в банке

Вначале дадим определение терминам, которые обязательны для понимания в данном вопросе.

Понятия вводятся в статье 860 Гражданского кодекса РФ (часть 2) от 26.01.1996 N 14-ФЗ (с изм. и доп., вступ. в законную силу с 01.09.2018).

Номинальный счет — это разновидность банковского счета, который открывается одним лицом (владельцем счета), а денежные средства на счете принадлежат другому лицу (бенефициару).

Владелец счета — лицо заключившее с банком договор на открытие счета.

Бенефициар — лицо, которому принадлежат права на все средства на номинальном счете. Ещё его называют выгодоприобретатель, хотя это может показаться несколько нелогично.

Схематическое представление сути любого номинального счета:

Коротко: Деньгами одного (бенефициара) распоряжается другой (владелец счета), на условиях прописанных в договоре. Банк хранит деньги и контролирует операции.

Такие счета могут быть использованы как физическими лицами, так и юридическими.

Банк

Что делает банк:

- Открывает счет.

- Хранит на нем деньги, начисляет проценты.

- Выполняет условия, прописанные в договоре и законе.

- Связывается с бенефициаром при заявлении владельца счета на внесение изменений в предмет договора или о закрытии счета.

- При закрытии счета переводит остатки на другой номинальный счет.

- Списывает оплату за свои услуги.

- Не допускает приостановки операции (не может быть арестован).

Бенефициар

Что может бенефициар:

- Имеет права на все денежные средства на счете (не имеет значения кто их внес, даже если это был владелец).

- Перечислять и снимать деньги.

- Согласовывать любые операции.

- Требовать подтверждающие документы об операциях по счету.

- Требовать от банка предоставить сведения, составляющие банковскую тайну.

Владелец счета

Что может владелец счета:

- Снимать денежные средства на согласованные в договоре операции.

- Вносить деньги на счет.

Что должен владелец счета:

- Предоставлять документы для подтверждения цели расходов.

- Иное, что указано в договоре.

Договор

Что можно указать при составлении договора:

- Обязательно указание бенефициара (их может быть несколько).

- Бенефициар может не участвовать в подписании договора.

- Основания участия всех сторон.

- Контроль за использованием денежных средств владельцем в интересах бенефициара.

- Можно установить любые правила и ограничения использования денежных средств сторонами.

Какие есть варианты номинального счета

Есть несколько очень близких понятий, которые используются для деятельности, указанной на схеме в начале статьи.

Смысл всегда один — есть счет, есть несколько сторон, и деньгами распоряжается не их владелец, а другая сторона.

В зависимости от требований к банку, участникам сделок и к средствам на счете, можно выделить:

- Номинальный счет.

- Эскроу — на данном «счете» могут храниться не только деньги, но и имущество, а гарантом может выступать не только банк, но и юридические фирмы, специализированные компании (эскроу-агенты) .

- Публичный депозитный счет — платежи владельцем счета могут выполняться только в организации. Владельцами таких счетов могут быть, например, судебные приставы.

- Аккредитив — чаще всего участвуют 2 стороны — покупатель,продавец и по 1 банку с каждой стороны. При этом банк покупателя может оказывать софинансирование (кредитование).

- Залоговый счет — деньги на этом счете могут использоваться, но сумма не должна снижаться меньше обеспеченного обязательства. Принимает участие банк и две стороны.

Формально в гражданском кодексе рассмотрено 3 варианта счета: номинальный, эскроу и публичный депозитный.

Подробные теоретические выкладки представлены в видео от заведующего кафедрой гражданского права Факкультета права НИУ ВШЭ.

Кто может быть участником:

Стороны :

- Ребенок, сирота — родитель, опекун.

- Инвалид, недееспособный — опекун.

- Покупатель-Продавец (юрлица и физлица).

- ФНС — нотариус — должник.

Гарант : Банк, юридическая фирма, компании-агент.

Финансы на счете : социальные выплаты, пенсии, пособия, оплата за товар/услугу, оплата за квартиру и иную недвижимость, истребованная задолженность и т.д.

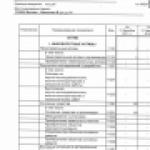

Сравнение и особенности

Множество вариантов применения специальных счетов приводит к некоторой путанице в понимании терминологии, например при сделках с недвижимостью в разных банках могут применяться номинальный счет, аккредитив, и эскроу. От этого не меняется идея — сейфовая ячейка заменяется на счет.

Есть различные специфические нюансы, которые важно понимать в каждом конкретном случае. Описание всех подводных камней для общих ситуаций подойдет для учебника, мы же стараемся простыми словами объяснить суть.

Вот несколько отличительным моментов для различных вариантов счетов, они помогут вам уловить возможную разницу.

Таблица: Сравнение номинальных счетов.

| Вид счета | Характерные особенности |

| Номинальный | На средства начисляются проценты. Движение денежных средств может происходить регулярно. Банк контролирует соблюдение договора. |

| Эскроу | Строго определенная сумма заблокирована на счете, нет движения средств. Вознаграждение банка как эскроу-агента не может взиматься из денежных средств, находящихся на счете эскроу, если иное не предусмотрено договором. Если сделка не выполнена в определенное время, то агент вернет всю сумму владельцу эскроу-счета. Банк несет полную ответственность. |

| Аккредитив | Возможность получить от банка кредитных средств. Нет необходимости всем участникам сделки работать с одним четом в одном банке. |

| Залоговый | Стороной выгодоприобретателем может быть банк, в котором и открыт счет. Может быть открыт заранее – когда нет ещё договора, второй стороны, финансов. |

| Публичный депозитный | Владельцем такого счета может быть, например, нотариус, служба судебных приставов, суд. Если с должника взыскали средства, то их можно направить только в определенные органы, например в ФНС. Закон №212-ФЗ определяет обстоятельства для замены владельца депозитного счета. Можно открыть только в банке с собственным капиталом более 20 млрд. руб. |

Плюсы и минусы

Финансовые отношения между двумя сторонами с привлечением третьей, гарантирующей «чистоту» отношений были всегда востребованы. Из этого следуют и основные плюсы рассмотренных счетов:

- Главным преимуществом номинальных счетов является — гарантия . Это значит, что за соблюдение всех правил прописанных в договоре есть ответственные.

- Понятна процедура оценки успешности/корректности выполнения действий сторонами.

- Известно, что произойдет в случае несанкционированных действий/срыва сделки.

- Интересы всех сторон максимально соблюдены и закреплены в договоре.

- Большинство рисков «недоверия» сняты.

Что можно отнести к недостаткам:

Система работы с номинальными счетами очень молода, всего несколько лет банки пробуют ориентироваться на зарубежный опыт и адаптировать его к отечественным реалиям. От необкатанности всех этапов и возникают трудности:

- Увеличение сроков операций — отклонение от заявленных.

- Отсутствие достаточного количества квалифицированных специалистов.

- Необходимость изучения нюансов для каждого конкретного нетипового случая.

Редакции ГК РФ в 2014 году была дополнена 10 пунктами о Номинальных счетах и Эскроу (п.п. 860.1 – 860.10). В настоящей редакции уже 15 дополненных и измененных пунктов. Работы в данном направлении активно ведутся, так как многие вопросы в законах требуют детальной проработки и внесения изменений с учетом обратной связи из банковской и юридической практики.

Практика использования номинальных счетов

Разберем основные типичные ситуации применения — активно используются клиентами банков.

На ребенка для опекунов

В ситуации необходимости получения социальных выплат в пользу детей, удобным вариантом станет использовать номинальный счет на ребенка.

В этом случае:

Бенефициар — это ребенок , на имя которого идут выплаты.

Владелец счета — родитель/опекун .

Такие номинальные счета предусмотрены только для денег, предназначенных ребенку и должны расходоваться на содержание подопечного.

Какие выплаты могут сюда поступать : алименты, выплаты на содержание несовершеннолетнего, пособия, пенсия по потере кормильца и т.д.

Суть : счет открывается на имя опекуна, но деньги формально принадлежат ребенку. И должны расходоваться в интересах ребенка.

Защита : средства не будут арестованы, если у опекуна есть какие-то задолженности, по которым возможно взыскание.

Важно : не все выплаты будут поступать на такой счет. Какие средства не будут приходить — вознаграждение опекунам, т.е. деньги, направленные для опекунов.

В чем преимущество — можно расходовать финансы не спрашивая дополнительного разрешения у органов опеки. Но как и раньше обязательно надо отчитаться до 1 февраля в опеку. Отчеты касаются не всех. Например, родителям получающим алименты — не нужно сдавать отчеты.

В чем недостатки — органы опеки могут запросить (несмотря на наличие банковской тайны) у банка информацию по расходованию средств с номинального счета — выписку в электронном или письменном виде, что невозможно для иных личных счетов, например, для вкладов. Обратите внимание на возможности удаленной работы по договору дистанционного банковского обслуживания. Возможно многие операции будут недоступны через онлайн-банк. Необходимо уточнить это при подаче заявления на открытие, и ознакомиться с тарифами.

Если ребенка 3, то придется открыть 3 счета — 1 владелец счета и 3 бенефициара. Нужно дополнительное заявление на перевод всех средств на один отдельный обычный счет.

Для открытия не нужно разрешения органов опеки, нужны только документы:

- Паспорт.

- Подтверждение на опекунство.

- Паспорт/свидетельство о рождении ребенка.

После открытия вы можете получить реквизиты счета и передать их должностным лицам в орган, который производит регулярные зачисления ребенку.

Подробные комментарии по взаимодействию с номинальными счетами от адвоката по семейному и детскому праву Жаров А.А.

Иные социальные выплаты

Ситуация выглядит аналогичным образом с другими выплатами по возмещению вреда здоровью, по потере кормильца, алиментов, пенсий, пособий, и любых других средств, выплачиваемых держателю:

- несовершеннолетних,

- недееспособных,

- ограниченно дееспособных граждан.

Меняется пакет документов, который необходимо уточнить при открытии счета.

Во всех этих случаях:

Бенефициар — это тот,на кого выделяются деньги.

Владелец счета — попечитель, опекун.

Номинальный счет при продаже квартиры/ипотеке

В 2017 году в сервисе ДомКлик от Сбербанка появилась услуга Сервис безопасных расчетов. Именно благодаря использованию номинальных счетов и возможна такая услуга.

Фактически вместо банковской ячейки используется счет.

Бенефициар : продавец недвижимости (выгодоприобретатель).

Владелец счета : зависит от организации, в Сбербанке это ЦНС.

- Снимаются риски манипуляций с наличными,

- Удешевление процедуры.

- Повышается скорость оформления.

- Дополнительные гарантии и для продавца и для покупателя.

- Снижение документооборота (даже по сравнению с аккредитивом, который тоже активно используется для таких сделок).

Как выглядит сделка, основные шаги:

- Составляется договор.

- Покупателю открывается номинальный счет.

- Покупатель переводит необходимую для покупки сумму.

- Банк блокирует деньги до выполнения условий договора.

- Проведение регистрации недвижимости, подтверждение смены собственника, получение данных ЕГРН.

- Деньги переводятся на личный счет продавца.

На взгляд редакции более подходящим термином для такого счета был бы не «номинальный», а «эскроу» — ведь именно блокировка суммы до выполнения определенных условий является его характерной чертой.

Скорее всего используемая терминология призвана не отпугнуть клиентов новыми странными словами. Фактически, как мы выяснили выше, в ГК РФ 3 счета относятся к номинальным: эскроу, публичный депозитный и непосредственно — номинальный.

магистрант кафедры гражданского и трудового права Российского университета дружбы народов

Аннотация:

В данной статье рассматривается применение договора номинального счета в Российской Федерации, целесообразность законодательного закрепления данного вида банковского счета, рассматриваются некоторые пробелы законодательства. Регулирующие отношения, складывающиеся в связи с использованием данного договора.

Ключевые слова:

гражданское право, банковский счет, номинальный счет, владелец счета, бенефициар, банк.

Федеральным законом от 21.12.2013 N 379-ФЗ в ГК РФ введены изменения, которые предусматривают два новых вида договоров: «договор номинального счета» и «договор счета эскроу». В данной статье рассматриваются некоторые вопросы применения договора номинального счета в РФ.

До принятия изменений в Гражданский кодекс РФ, касающихся введения номинального счета, как нового вида договора банковского в России, конечно существовали аналогичные отношения. Отсутствие специального законодательного регулирования, однако, создавала некоторые проблемы при возникновении и течении таких отношений.

Так, например, безналичные денежные средства могли находиться у лица, которому они не принадлежат в экономическом смысле..

В процессе осуществления предпринимательской деятельности осуществление финансовых, торговых и иных операций часто происходит посредством зачисления денежных средств на банковские счета лиц, которые, по сути, не являются обладателями данных средств (доверительный управляющий, сервисный агент по ипотечным ценным бумагам, брокер, нотариус, номинальный держатель ценных бумаг, комиссионер, агент, поверенный и прочие).

Таким образом, вышеперечисленные посредники осуществляют контроль в отношении значительного количества денежных средств в интересах других лиц (выгодоприобретателей). При этом правовой режим данных средств зачастую не согласуется с природой соответствующих экономических отношений.

К примеру, гражданским законодательством признается, что при вступлении в имущественные отношения кредиторы вправе рассчитывать лишь на то имущество, которое принадлежит непосредственно должнику, при этом они не могут требовать удовлетворения своих требований за счет имущества, которое хотя и находится у должника, но ему не принадлежит.

Именно по этим причинам принято разграничивать случаи, когда вещи находятся только во владении должника, от случаев, когда такие вещи принадлежат ему на праве собственности. Для кредиторов установлена возможность обращения взыскания исключительно на те вещи, которые принадлежат должнику на праве собственности .

Номинальный счет – это вид банковского счета, который открывается с целью совершения операций с денежными средствами. Права на денежные средства, находящиеся на счете, принадлежат другому лицу - бенефициару. Владельцами таких счетов обычно являются опекуны, попечители, агенты и иные лица .

Согласно действующему законодательству, существенными условиями договора номинального счета являются:

1. Указания на бенефициара (бенефициарах);

2. Основания участия владельца счета и бенефициара (бенефициаров) в отношениях по данному договору .

В п. 1 ст. 860.2 ГК РФ предусмотрена обязательная форма для договора номинального счета. Согласно данной статье, договор номинального счета должен быть заключен в письменный форме путем составления одного документа, подписанного сторонами. В договоре должна быть указана дата его заключения. В п. 3 ст. 860.2 ГК РФ указано, что при несоблюдении формы договора банковского счета, данный договор является недействительным.

Статьей 860.3 предусматривается смешанное нормативно-диспозитивное регулирование отношений, возникающих в связи с договором номинального счета. В статье указано, что различные ограничения круга операций по номинальному счету может быть ограничен как договором, так и законодательно. К кругу таких ограничений, например, относится определения порядка пользования денежными средствами на счету для бенефициара. Также предусматривается возможность возложения на банк дополнительная обязанность по контролю использования денежных средств в интересах бенефициара.

В п. 1 ст. 860.5 указывается на недопущение приостановления операций по номинальному счету, арест или списание денежных средств, находящихся на таком счете, по причине возникновения обязательств у владельца счета. Исключения составляют лишь случаи, если банком осуществляется кредитование счета, тогда деньги могут быть списаны с номинального счета в счет погашения кредита владельца счета (ст. 850 ГК РФ). Либо непосредственно в договоре на открытие номинального счета устанавливается обязанность оплаты банковских услуг (Ст. 851 ГК РФ).

Арест счета, приостановление операций по счету, а также списание денежных средств, которые находятся на номинальном счете, могут осуществляться по следующим обязательствам бенефициара:

1. По решению суда;

2. В иных случаях, которые могут быть предусмотрены как законом, так и договором .

Расторжение договора номинального счета либо его изменение может осуществляться исключительно с участием бенефициара, если законом или договором не установлено иное.

В проекте закона Проект предусматривался также запрет расторжения договора номинального счета по инициативе банка в случае отсутствия в течение двух лет денежных средств на счете клиента и операций по этому счету (п. п. 1 и 4 ст. 860.12 ГК РФ в редакции Проекта). Однако в новую редакцию ГК РФ данное положение включено не было.

Данный вид банковского счета представляет интересный и сложный институт банковского права. К сожалению, данные отношения еще не полностью урегулированы законодательством. К примеру, важное значение имеет возможность списания долга, возникшего в связи с обязательствами с владельца такого счета, а также бенефициара .

Как уже указывалось ранее, списание денежных средств, которые находятся на номинальном счете, могут осуществляться по следующим обязательствам бенефициара согласно решению суда, а также в иных случаях, которые могут быть предусмотрены как законом, так и договором. По причине возникновения обязательств у владельца счета денежные средства не могут быть списаны со счета. Исключения составляют лишь случаи, если банком осуществляется кредитование счета, тогда деньги могут быть списаны с номинального счета в счет погашения кредита владельца счета (ст. 850 ГК РФ). Либо непосредственно в договоре на открытие номинального счета устанавливается обязанность оплаты банковских услуг (Ст. 851 ГК РФ).

Однако данные положения Гражданского кодекса РФ вступают в противоречие с положениями Налогового кодекса РФ, который предусматривает право инспекции взыскивать задолженности по налогам и сборам с владельцев банковского счета (п. 1 ст. 46 НК РФ). Так как в п. 1 ст. 11 Налогового кодекса предусматривается, что нормы Налогового кодекса имеют приоритет перед нормами неналоговых законов, то данное противоречие будет разрешаться согласно именно нормам налогового законодательства, так как Гражданский кодекс РФ не является специальным налоговым законом. Вследствие чего банк не имеет оснований отказывать в исполнении поручения о подобном взыскании денежных средств с номинального счета .

Данное противоречие в законодательстве значительно нарушает права бенефициара, так как в данном случае он остается незащищенным.

Также не урегулирован вопрос о взыскании налогов с бенефициара, так как Налоговым кодексом предусмотрено взыскание налогов только с налогоплательщика.

В целом включение положений о договоре номинального счета закрепляет коммерческую практику финансовых, торговых и иных операций, когда деньги зачисляются на банковские счета лиц, которым они не принадлежат, в пользу бенефициара (например, арбитражного управляющего, организатора торгов, брокера, агента, номинального держателя ценных бумаг, нотариуса, комиссионера, поверенного и пр.) .

Подводя итоги, необходимо отметить несомненную пользу введенных в законодательство нововведений, которые, с одной стороны, обеспечивают дополнительную защиту всех участников данного договора, а с другой стороны, позволяют наиболее эффективно развиваться отношениям не только в банковской, но и в предпринимательской сфере. Однако необходимо продолжать разработку законодательства, с целью устранения пробелов и противоречий в данной области.

Литература:

Галушкин А.А. К вопросу об условиях развития региональной экономики в Российской Федерации // Вестник Международного института информатизации и государственного управления им. П.А. Столыпина. 2012. № 2.

Гражданский кодекс Российской Федерации (часть вторая) от 26.01.1996 N 14-ФЗ (ред. от 21.07.2014) (с изм. и доп., вступ. в силу с 01.10.2014) // СПС «КонсультантПлюс», 2015.

Павлов Е.А. Конституционно-правовой основы защиты имущественных прав предпринимателей в Российской Федерации на современном этапе // Юстиция. 2013. № 1.

Полетаева А. «Новые виды банковских счетов» // Практическая бухгалтерия. 2014. № 10.

Пояснительная записка "К проекту Федерального закона "О внесении изменений в некоторые законодательные акты Российской Федерации" // СПС «КонсультантПлюс», 2015.

Номинальный счет опекуна в Сбербанке — одна из наиболее обсуждаемых тем среди получателей опекунских пособий, ведь большинство банков оказались не готовы к изменениям законодательства в этой сфере. О том, в каких случаях открывается номинальный счет и в каком порядке расходуются поступающие на него средства, будет рассказано в этой статье.

Номинальный счет опекуна: новый порядок расходования денежных средств подопечного

С 1 июля 2014 года вступили в силу изменения в Гражданском кодексе РФ, предусмотренные законом № 302-ФЗ. Касаются они порядка распоряжения пенсией, пособиями и другими выплатами, поступающими человеку, взятому под опеку (попечительство).

Ранее действовал порядок, согласно которому все полагающиеся подопечному выплаты зачислялись на счет в банке, открытый на его имя. Опекун имел право ежемесячно снимать со счета сумму, не превышающую прожиточный минимум. Для получения большей суммы требовалось разрешение органа опеки.

Начиная со второго полугодия 2014 года закон предусматривает, что причитающиеся несовершеннолетнему или недееспособному лицу выплаты поступают не на его счет, а на номинальный счет, открытый в банке на имя опекуна (попечителя). Эти средства опекун в полном объеме расходует на нужды своего подопечного без получения согласия от органа опеки и попечительства.

На практике применение нового закона столкнулось с определенными сложностями: банки оказались технически не готовы открывать новый вид счетов. По объяснениям представителей кредитных организаций, открытие номинальных счетов с момента вступления нового порядка в силу было невозможно по двум причинам:

- отсутствуют внутренние банковские инструкции, регламентирующие процедуру открытия и ведения таких счетов;

- нет необходимого программного обеспечения.

В течение второго полугодия 2014 года лишь немногие кредитные учреждения (например, Россельхозбанк) заявили о готовности открывать номинальные счета.

Какие банки вправе открывать номинальные счета опекунам?

До недавнего времени действовало правило, согласно которому деньги опекаемых могут поступать только в те кредитные организации, которые не менее чем наполовину принадлежат государству. Поэтому одним из наиболее популярных учреждений для зачисления пенсий, алиментов и пособий лиц, взятых под опеку, сейчас является Сбербанк.

С 1 января 2015 года это правило отменено. Теперь при зачислении в банк средств подопечного должно выполняться следующее условие: суммарный объем денежных средств в одном банке не должен превышать размера страхового возмещения по обязательному страхованию вкладов (с 29 декабря 2014 года эта сумма увеличена с 700 тысяч до 1,4 млн. рублей). Данное правило касается и размера средств на номинальном счете опекуна .

Не знаете свои права?

Иными словами, с 2015 года открывать номинальные счета для зачисления опекунских выплат могут не только банки с государственным участием не менее 50%, но и другие кредитные учреждения.

Правила использования номинального счета

Номинальный счет открывается на имя опекуна (попечителя) для зачисления на него выплат, причитающихся несовершеннолетним и недееспособным лицам, за исключением:

- заработной платы и стипендии подростков от 14 до 18 лет;

- иных средств, которыми подопечные вправе распорядиться самостоятельно.

Для открытия счета опекуну (владельцу счета) необходимо предъявить удостоверение и решение органа опеки о назначении его опекуном. Договор оформляется в письменном виде, при этом владелец счета должен сообщить банку следующие сведения о лице, в интересах которого открыт счет:

- фамилию, имя, отчество;

- дату, место рождения;

- адрес регистрации по месту жительства.

Также он должен предоставить копию свидетельства о рождении опекаемого или его паспорта.

Денежные средства с номинального счета расходуются опекуном в любом объеме без получения разрешения органа опеки. Но об использовании таких сумм должен составляться ежегодный отчет .

Средства со счета не могут быть взысканы по долгам владельца счета (за исключением комиссии за совершение банковских операций). Взыскание денег с номинального счета по обязательствам подопечного возможно лишь по решению суда или в случаях, предусмотренных законом.

Появление номинальных счетов должно облегчить опекунам выполнение их обязанностей. Ранее такая формальность, как получение разрешения органа опеки на снятие суммы, превышающей прожиточный минимум, создавала массу неудобств, поскольку оформлять разрешение требовалось ежемесячно.

В соответствии со ст. 860.1 ГК РФ номинальный счет может открываться владельцу счета для совершения операций с денежными средствами, права на которые принадлежат другому лицу - бенефициару или бенефициарам. То есть договор номинального счета может быть как двусторонней сделкой, так и многосторонней.

Он относится к договорам в пользу третьих лиц и регулируется общими положениями главы 45 ГК. К примеру, в Германии рассматриваемые договоры являются практически тождественными: договор счета эскроу рассматривается как вид номинального счета. У данного договора есть общие черты, однако, у него иное юридическое предназначение.

Сфера применения

В международной практике договор номинального счета широко используется в финансовых сделках, дистанционных торговых сделках, а также связанных с недвижимостью.

На сегодняшний день видятся следующие сферы его применения:

При осуществлении сделок с ценными бумагами. К примеру, при выкупе облигаций в целях дополнительной гарантии защиты прав владельцев облигаций их представителю может быть открыт номинальный счет, и тогда права на денежные средства, поступающие от эмитента, будут принадлежать владельцам облигаций;

При взаимодействии опекунов с органами социальной поддержки, где конечным бенефициаром является ребенок;

При взаимодействии организатора торгов с участниками;

В отношениях между казенными предприятиями и публично-правовыми образованиями (бенефициар);

При правоотношениях между арбитражным или конкурсным управляющим и кредиторами, где последние являются бенефициарами.

Кроме того, договор номинального счета может эффективно применяться и в иных случаях. Заключение данного договора должно быть обусловлено:

Необходимостью в силу закона, когда бенефициар сам не может распоряжаться денежными средствами («детские деньги»);

Чистотой сделки, когда при множественности бенефициаров (отношения арбитражного управляющего и кредиторов);

Контролем за банковскими операциями владельца счета (например, если родители, чьи дети живут в другом городе, финансируют их и хотят контролировать, как в дальнейшем расходуются денежные средства).

Договор номинального счета по праву можно назвать новеллой, которому сложно подобрать аналог среди иных договоров. Он особенно полезен может оказаться в отношениях опекунов и попечителей, поскольку ранее им приходилось действовать посредством доверенности. Более того, с 1 января 2015 года они получили возможность взаимодействовать с любым коммерческим банком (до этого момента «детские деньги» можно было получать лишь в банках, где государственная доля не менее 50%).

Проблемы применения договора номинального счета

Безусловно, договор номинального счета имеет недостатки и шероховатости. Пока абсолютно определенно сложно говорить об изъянах с практической точки зрения, так как отсутствует судебная практика по таким делам. Вместе некоторые аспекты правового регулирования договора номинального счета вызывают вопросы.

Так, например, статьи 860.1 - 860.2 ГК РФ называют существенными условиями основание участия в отношениях по договору номинального счета дату заключения договора, указание бенефициара или порядок получения информации от владельца о бенефициаре или бенефициарах. Инструкция Центрального Банка №153-И указывает на перечень необходимых документов в случае, если бенефициар указывается. Между тем ГК РФ не указывает, каков порядок получения информации и бенефициаре или бенефициарах. В Инструкции ЦБ РФ установлено, что порядок фиксирования указанных сведений определяется банком самостоятельно в банковских правилах. Думается, существенные условия должны быть в полной мере отражены в ГК РФ и быть единообразными для всех банков.

Помимо этого, п. 3 ст. 860.6 ГК РФ не устанавливает, кто может быть инициатором расторжения договора. Думается, при участии бенефициара (многосторонняя сделка) договоре номинального счета, исходя из ст. 450 ГК РФ, его согласие обязательно, а случае, если он не является стороной договора (двусторонняя сделка), то он информируется о расторжении договора.

Вышеназванные шероховатости явились результатом того, что банки не спешат включать в перечень предоставляемых операций номинальный счет, а при предоставлении вводят ограничения. Например, Россельхозбанк предлагает лишь номинальный социальный счет, который предназначен для зачисления сумм алиментов, пенсий, пособий, возмещения вреда здоровью и вреда, понесенного в случае смерти кормильца, а также иных выплачиваемых на содержание подопечных средств. Вопрос о распределении остатка денежных средств при расторжении договора банк решил следующим образом: в случае, если инициатором расторжения договора является владелец счета, то остаток перечисляется на номинальный счет владельца (отсутствует указание на бенефициара). В случае же, если закрытие счета инициировал бенефициар, то средства выдаются ему в кассе банка или по указанию перечисляются на другой счет, открытый в банке или иной кредитной организации.